Definisi Kerugian Diberi Lalai (LGD)

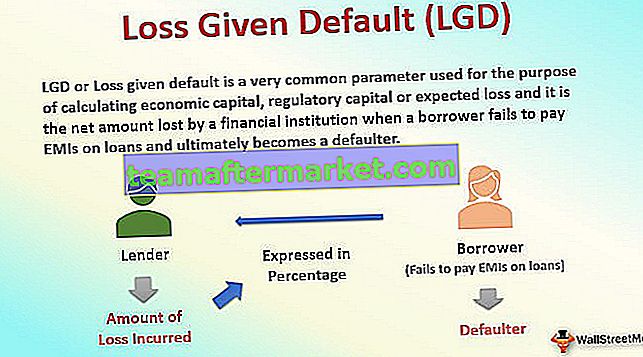

LGD atau Kerugian yang ditetapkan adalah parameter yang sangat umum digunakan untuk tujuan mengira modal ekonomi, modal pengawalseliaan atau kerugian yang dijangkakan dan ia adalah jumlah bersih yang hilang oleh institusi kewangan apabila peminjam gagal membayar EMI secara pinjaman dan akhirnya menjadi penagih.

Sejak kebelakangan ini, kejadian lalai telah berkembang dengan pesat. Pasaran minyak dan komoditi yang perlahan dalam beberapa tahun terakhir menyebabkan kejatuhan beberapa syarikat di seluruh sektor. Oleh itu, kerugian yang diberikan analisis lalai (atau "LGD") menjadi mustahak untuk menganalisis kredit apa pun. Secara sederhana, Definisi Lalai yang Diberikan Kerugian adalah jumlah kerugian yang ditanggung oleh pemberi pinjaman apabila peminjam ingkar, dinyatakan dalam bentuk peratusan.

Contoh LGD Asas Mudah

Mari kita ambil contoh ringkas bank, katakan HDFC, yang meminjamkan $ 1 juta kepada Encik Sharma untuk membeli sebuah apartmen bernilai $ 1.2 juta. Pangsapuri digadaikan atau diberikan sebagai jaminan kepada bank. Sudah tentu, sebelum pembayaran sebenar dan kelulusan pinjaman, HDFC melakukan usaha wajar pada profil kredit Mr. Sharma, yang merangkumi perkara berikut:

- Melihat sejarah kreditnya yang lalu dan adakah dia telah melunaskan kewajipan sebelumnya tepat pada waktunya, memastikan bahawa gajinya cukup meliputi faedah dan pembayaran pokok pinjaman, dan menentukan nilai pasaran wajar harta itu, yang boleh dikatakan dinilai pada $ 1.2 juta oleh pakar penilaian luaran yang disewa oleh bank.

- Anggap saja enam bulan selepas pinjaman, Encik Sharma dipecat oleh majikannya. Oleh kerana kehilangan pekerjaannya menyebabkan penghujung aliran pendapatannya, Encik Sharma ingkar EMInya. Sekiranya tidak ada pekerjaan baru dan dana yang tidak mencukupi, Tuan Sharma memutuskan untuk melepaskan pinjaman dan menyerahkan hak milik rumahnya. Setelah Encik Sharma gagal bayar, HDFC kemudiannya perlu melelong apartmen dan menggunakan hasilnya untuk mendapatkan kembali jumlah pinjamannya.

- Anggap saja sementara itu, harga harta tanah di kawasan itu telah menurun dengan ketara kerana beberapa pembinaan baru diumumkan di kawasan lain.

- Akibatnya, HDFC dapat memperoleh hanya $ 900,000 dari penjualan apartmen. Dalam kes ini, bank akan dapat memulihkan 90% dari jumlah pinjamannya "juga disebut sebagai kadar pemulihan (atau RR)". Rugi Diberi Ringkas formula hanya 1- RR iaitu 10%.

Contoh LGD Industri Praktikal - Kingfisher Airline

Senario ekstrem yang muncul di benak kita ketika memikirkan keadaan lalai adalah kisah Kingfisher Airlines yang terkenal.

- 17 bank yang mempunyai jumlah pinjaman tertunggak sebanyak INR9,000 Cr (SBI menjadi pemberi pinjaman terbesar - pinjaman ~ 25% daripada jumlah keseluruhan tertunggak), yang merangkumi prinsipal INR7,000 Cr dan selebihnya faedah penalti dengan Kingfisher Airlines telah menghadapi masa sukar.

- Kami ingat bagaimana syarikat itu dianggap sebagai penipu yang disengajakan oleh beberapa bank pada tahun 2015.

- Sesuai dengan garis panduan RBI, penipu yang disengajakan adalah orang yang gagal memenuhi kewajiban pembayaran balik tertentu (bahkan ketika ia memiliki kemampuan untuk membayar kembali) atau telah menggunakan uang dari pemberi pinjaman untuk tujuan selain dari apa yang dibiayai.

- Pernahkah anda terfikir berapa kerugian yang boleh ditanggung oleh bank atas pinjamannya kepada Kingfisher?

- Pada Ogos 2016, aset syarikat penerbangan bernilai INR700 Cr dilelong termasuk aset seperti markas rumah Kingfisher, kereta, jet peribadi Mr. Mallya, Kingfisher Villa di Goa (terkenal kerana mengadakan pesta oleh Mr. Mallya), juga sebagai beberapa jenama dan tanda dagangan.

- Dengan andaian bahawa Kingfisher Airlines, yang berhenti beroperasi selepas tahun 2012, hanya memiliki aset ini untuk dilupuskan, bank akan dapat memperoleh hanya INR700 Cr iaitu hanya ~ 8% dari pinjaman tertunggak mereka sebanyak INR9000 Cr.

- Dalam istilah awam, LGD rata-rata untuk bank-bank dengan pinjaman Kingfisher boleh dianggap 92% dalam senario ini! Pada catatan yang terpisah, Mr. Mallya secara peribadi memiliki aset bernilai INR7,000 Cr, yang merangkumi beberapa pelaburan, tanah, dan harta tanah.

- Sekiranya Mr. Mallya dengan sengaja datang untuk menyelamatkan pemberi pinjamannya, dia sebenarnya dapat membayar sebahagian besar hutang yang tertunggak, dalam hal ini rata-rata LGD untuk bank-bank ini mungkin lebih rendah.

Cagaran dan LGD

- Seseorang mungkin tertanya-tanya mengapa 17 bank itu benar-benar meminjamkan jumlah yang besar kepada Kingfisher Airlines?

- Adakah anda tahu bahawa semasa "masa-masa baik" sebenar Kingfisher Airlines, jenama itu sendiri bernilai INR4,000 Cr oleh Grant Thornton (sebuah syarikat perundingan dan penasihat terkemuka di AS) pada tahun 2011? Jenama kini bernilai INR160 Cr oleh bank.

- Dengan penilaian tinggi entiti syarikat penerbangan Kingfisher pada masa lalu, jumlah pinjaman seperti itu nampaknya cukup berpatutan untuk pasukan kredit bank ketika itu.

- Satu pelajaran penting yang mesti dikumpulkan oleh setiap bank di India dari insiden ini adalah memperhatikan kualiti pinjaman asas yang diberikan oleh syarikat itu.

- Penting bagi bank untuk memastikan bahawa keselamatan yang ditawarkan sebagai cagaran lebih nyata, iaitu mengandungi lebih banyak aset tetap seperti tanah dan mesin (yang juga boleh menyusut nilainya). Untuk pinjaman modal kerja, cagaran yang ditawarkan boleh menjadi inventori dan penghutang.

- Bank harus berhati-hati jika cagaran pinjaman yang mendasari adalah tidak berwujud iaitu jenama atau tanda dagangan (yang nilainya mempunyai risiko reputasi tinggi), atau stok pelaburan tertentu (nilai ekuiti yang berada di atas belas kasihan pasaran kewangan dan keadaan makroekonomi) .

Pengiraan subordinasi dan LGD

Semasa senario pembubaran sebenar, satu aspek penting yang perlu kita perhatikan juga ialah hutang subordinasi. Bank SBI dan UCO mungkin telah meminjamkan kepada syarikat penerbangan Kingfisher dalam beberapa tahap. Pinjaman bercagar (atau pinjaman yang dijamin dengan cagaran) akan dibayar pada keutamaan daripada pinjaman tanpa jaminan.

Marilah kita memahami apa maksud bahagian dan keutamaan ini dengan bantuan contoh yang lebih mudah. Syarikat yang berpangkalan di UK XYZ mempunyai liabiliti berikut pada kunci kira-kira:

| Liabiliti (GBP juta) | Jumlah | Nilai cagaran pada masa lalai |

| Tuntutan pentadbiran | 70 | |

| Kewajipan pencen yang tidak dibiayai | 80 | |

| Pinjaman bercagar kanan - gadai janji pertama | 100 | 120 |

| Pinjaman bercagar kanan - gadai janji ke-2 | 50 | |

| Pinjaman Tanpa Cagar Senior | 60 | Tiada |

| Pinjaman subordinat | 50 | Tiada |

| Jumlah | 410 |

Mari kita anggap senario di mana syarikat XYZ ditinggalkan dengan aset bernilai GBP300 juta dan telah mengajukan kebankrapan. Sudah tentu, aset tersebut tidak meliputi liabiliti sepenuhnya, yang berjumlah GBP410 juta. Pemiutang perlu menyelesaikan tuntutan di mahkamah. Dalam kes sedemikian, liabiliti akan dilunaskan mengikut urutan keutamaan. Mari kita lihat bagaimana air terjun pemulihan berfungsi untuk pemiutang XYZ:

- 1) Tuntutan pentadbiran: Tuntutan keutamaan sekiranya berlaku kebankrapan adalah perbelanjaan pentadbiran, cukai yang belum dibayar atau pembekal. Mari kita anggap bahawa GBP60 juta berada di bawah tuntutan keutamaan sementara selebihnya GBP10 juta mempunyai keutamaan yang lebih rendah dan dapat dilunaskan beberapa langkah kemudian di air terjun pembayaran. Tuntutan selebihnya GBP10 juta akan sepadan dengan pinjaman tanpa jaminan. Kami perhatikan bahawa "pari passu" adalah istilah yang menunjukkan keutamaan yang sama dari dua kewajiban.

- 2) Kewajipan pencen yang tidak dibiayai: Salah satu tuntutan keutamaan bagi syarikat yang muflis juga adalah terhadap kewajipan pencennya. Lazimnya, syarikat perlu memadankan pembayaran pencen masa depannya dengan pekerja yang sudah bersara dengan aset yang setara (kebanyakan pelaburan jangka panjang). Bahagian yang kekurangan dana mewakili jumlah yang tidak dilindungi oleh aset, dan kekurangan biasanya dijaga semasa keadaan muflis.

- 3) Pinjaman gadai janji pertama yang dijamin: Pinjaman bercagar kanan biasanya lebih tinggi daripada pinjaman tanpa jaminan. Dalam pinjaman bercagar kanan, pinjaman gadai janji pertama mempunyai urutan keutamaan yang lebih tinggi daripada pinjaman gadai janji kedua. Dalam contoh ini, pinjaman bercagar kanan (kedua lien pertama dan lien kedua) berjumlah GBP150 juta mempunyai tuntutan ke atas aset tertentu (boleh menjadi tanah atau mesin), yang kini bernilai GBP120 juta. Pinjaman gadai janji pertama yang dijamin akan mempunyai keutamaan tuntutan yang lebih tinggi ke atas aset ini dan dapat pulih sepenuhnya.

- 4) Pinjaman gadai janji kedua yang dijamin: Tuntutan kedua ke atas aset yang dijamin sebanyak GBP120 juta adalah pemiutang gadai janji ke-2. Namun, sekarang hanya GBP20 juta yang tersedia, pemiutang hak ke-2 pada awalnya dapat menanggung GBP20 juta (40% daripada pinjaman GBP50 juta), sementara baki pinjaman GBP30 juta akan berada di peringkat pari passu dengan pinjaman tanpa jaminan.

- 5) Pinjaman tidak bercagar: Aset yang masih tersedia untuk dilupuskan kini bernilai GBP40 juta (iaitu 300-60-80-120), yang akan diedarkan di antara pemiutang tidak bercagar pari passu: GBP10 juta hutang perdagangan, GBP30 juta ke-2 pinjaman lien, dan GBP60 juta daripada pinjaman tidak bercagar. Mari kita anggap bahawa mahkamah membuat keputusan untuk mengagihkan jumlah GBP40 juta secara pro-rata kepada ketiga-tiga pemiutang. Ini bermaksud bahawa pengagihan akan berada dalam nisbah 10:30:60, yang masing-masing berjumlah GBP4 juta, GBP12 juta dan 24 juta GBP untuk ketiga-tiga pemiutang.

- 6) Pinjaman subordinat: Sayangnya, kerana semua aset sudah habis digunakan untuk membayar liabiliti lain, pinjaman subordinat dan pemegang saham tidak akan menerima hasil dari pembubaran. Sudah tentu dengan risiko tinggi, pinjaman ini berharga lebih tinggi daripada pinjaman senior. Namun, kami juga perhatikan bahawa kerana ia ternyata agak mahal untuk XYZ, dalam senario biasa ia akan mencuba dan membayar balik pinjaman ini terlebih dahulu.

Meringkaskan perbincangan di atas, jadual di bawah menunjukkan jumlah pemulihan dan LGD untuk setiap pemiutang. Kami perhatikan bahawa LGD berbeza untuk pemiutang yang berbeza, dan mungkin berbeza mengikut syarat kredit dan tuntutan keutamaan pada aset tertentu.

| Tanggungjawab | Jumlah | Jumlah yang boleh dipulihkan | Kadar pemulihan (RR) | LGD |

| Hutang perdagangan | 70 | 64 | 91% | 9% |

| Kewajipan pencen yang tidak dibiayai | 80 | 80 | 100% | 0% |

| Pinjaman bercagar kanan - gadai janji pertama | 100 | 100 | 100% | 0% |

| Pinjaman bercagar kanan - gadai janji ke-2 | 50 | 32 | 64% | 36% |

| Pinjaman Tanpa Cagar Senior | 60 | 24 | 40% | 60% |

| Subordinat | 50 | 0 | 0% | 100% |

| Jumlah | 410 | 300 |

Anggaran LGD:

- Dalam contoh di atas, kami mengira LGD dalam senario lalai, yang mana kami sudah mengetahui nilai dalam keadaan tertekan. Namun, bagi pemiutang kepada syarikat yang berfungsi dengan baik, sukar bagi pasukan kredit untuk membuat LGD setiap jenis liabiliti di bawah senario lalai.

- Dalam kes seperti itu, hasil empirik sejarah (berdasarkan lalai sebelumnya) dapat membantu menganggarkan LGD untuk kemudahan pinjaman.

- Kreditor juga perlu menerapkan senario yang menyedihkan pada peminjamnya sambil menentukan LGD, yang mungkin melibatkan penggunaan potongan rambut ke asetnya seperti inventori, piutang, dan mesin.

- Pasukan kredit mesti melihat pentingnya hutang kanan melebihi urutan keutamaan pinjaman yang akan mereka pinjamkan.

Mari kita lihat bagaimana menganalisis materialiti hutang kanan.

- Andaikan JPMorgan ingin memberi pinjaman tanpa jaminan kepada syarikat ABC. ABC mempunyai jumlah hutang bernilai $ 200 juta pada kunci kira-kira dan juga kemudahan kredit pusingan berpagar kanan bernilai $ 100 juta, yang masih ditarik.

- Daripada hutang berjumlah $ 200 juta, $ 150 juta dijamin, dan jumlah aset ABC bernilai $ 300 juta.

- JPMorgan harus menyedari hakikat bahawa hutang bercagar senior yang ditarik mewakili 50% daripada jumlah aset yang besar, dan jika syarikat sepenuhnya menggunakan kemudahan kredit pusingan, hutang bercagar kanan boleh mencapai $ 250 juta (~ 83% daripada jumlah aset).

- Dalam senario lalai, aset dapat dinilai lebih rendah dan mungkin tidak mencukupi untuk menampung hutang yang dijamin.

- Ini bererti bahawa untuk JPMorgan, meminjamkan pinjaman tanpa jaminan kepada ABC mungkin sangat berisiko, dan oleh itu ia dapat meminjamkan pinjaman dengan kadar faedah yang sangat tinggi atau bahkan menolak permohonan pinjaman ABC.

- Sebagai alternatif, JPMorgan dapat meneruskan kesepakatan dan dapat melindungi risiko dengan menggunakan CDS (Credit Default Swap).

- CDS adalah bentuk insurans yang biasanya dibeli oleh bank kerana kredit tertekan yang mana ia membayar premium. Sebagai gantinya, pembeli CDS mendapat perlindungan dari penjual CDS, di mana yang terakhir membayar keseluruhan pinjaman sekiranya peminjam gagal bayar.

Peruntukan dan Kerugian Pinjaman Dihapuskan

- Sesuai dengan norma Basel, bank-bank perlu membuat peruntukan yang mencukupi untuk pinjamannya berdasarkan Jangkaan Kerugian pada pinjamannya (dikira sebagai LGD X Kebarangkalian Pendedahan X lalai).

- Kebarangkalian gagal bayar bergantung pada penilaian kredit syarikat.

- Syarikat bertaraf pelaburan (dinilai BBB atau lebih tinggi) mempunyai kebarangkalian kegagalan yang lebih rendah (sekali lagi dianggarkan dari hasil empirik sejarah). Lihat proses penilaian kredit

- Jadi untuk LGD 40%, Kebarangkalian default 5% dan Exposure pada $ 80 juta, kerugian yang dijangkakan untuk bank adalah $ 1.6 juta

- Ini bermaksud bahawa bank mungkin perlu membuat peruntukan $ 1.6 juta atau lebih untuk pinjaman seperti itu. Ini untuk memastikan kelonggaran yang mencukupi untuk kesan NPA pada kunci kira-kira bank.

Kesimpulannya

Kesimpulannya, adalah mustahak bahawa pasukan kredit di pelbagai bank mengesan kemungkinan kegagalan seperti Kingfisher Airlines terlebih dahulu dan menyelamatkan diri dari kesan ketara pada kunci kira-kira. Pendekatan konservatif dan kes tekanan yang difikirkan dengan baik dapat sangat membantu bank mengurangkan tahap NPA ke depan.