Apakah Nisbah Perlindungan Minat?

Nisbah liputan faedah adalah nisbah yang digunakan untuk menentukan berapa kali syarikat dapat membayar faedahnya dengan pendapatan semasa sebelum faedah dan cukai syarikat dan sangat membantu dalam menentukan kedudukan kecairan syarikat dengan mengira seberapa mudah syarikat dapat membayar faedah hutang tertunggaknya.

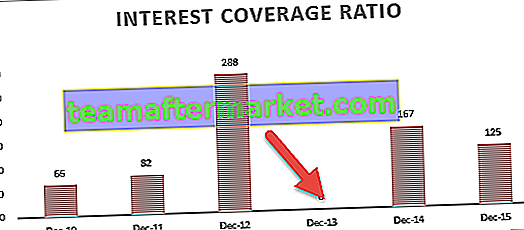

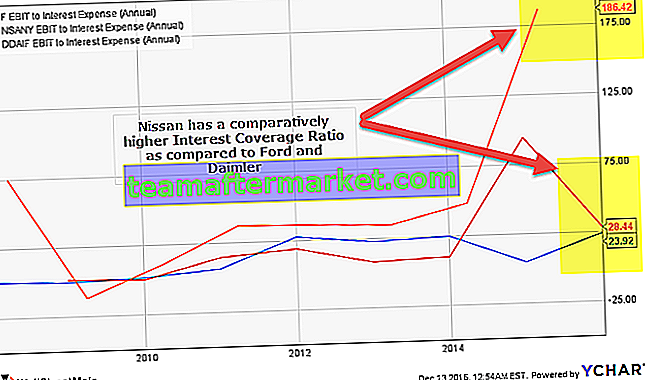

Sebilangan besar syarikat mempunyai pinjaman (jangka panjang dan jangka pendek), dan mereka mesti membayar faedah yang sama. Pelabur perlu memerhatikan hakikat sama ada syarikat akan dapat membayar faedah tepat pada waktunya. Seperti yang dapat kita lihat dari carta di atas, Nissan mempunyai nisbah liputan faedah yang sangat sihat berbanding rakan sejawatnya - Ford dan Daimler.

Nisbah liputan faedah membantu menentukan seberapa mudah syarikat dapat membayar faedah atas hutang / pinjaman tertunggaknya. Ia dikelaskan sebagai Nisbah Hutang - yang memberikan idea umum mengenai struktur kewangan dan risiko kewangan yang dihadapi oleh syarikat. Ia juga dapat diklasifikasikan sebagai Nisbah Solvensi - yang membantu memahami apakah organisasi itu larut dan adakah terdapat ancaman hampir yang berkaitan dengan kebankrapan.

Benjamin Graham (pengarang buku terkenal bernama The Intelligent Investor memanggil nisbah liputan minat sebagai bahagian dari "margin keselamatan". Dia menjelaskan istilah ini dengan membandingkannya dengan kejuruteraan jambatan. Semasa pembinaan jambatan, berat yang boleh dibawa dinyatakan sebagai £ 10,000, sementara had berat maksimum sebenar yang dibina adalah 30,000 paun. 20,000 pound tambahan ini mewakili margin keselamatan untuk menampung situasi yang tidak dijangka. Dengan cara yang sama, ICR mewakili margin keselamatan berkaitan dengan pembayaran faedah organisasi.

Pada tahap tertentu, nisbah ini juga membantu mengukur kestabilan kewangan syarikat atau kesukaran yang dapat ditanggungnya kerana pinjamannya.

Ekuiti dan hutang adalah dua sumber dana untuk mana-mana syarikat. Faedah adalah kos hutang bagi organisasi. Menganalisis sama ada syarikat berada dalam kedudukan untuk membayar kos ini sangat penting. Oleh itu, ini adalah nisbah yang sangat kritikal bagi pemegang saham dan pemberi pinjaman syarikat.

Formula Nisbah Liputan Minat

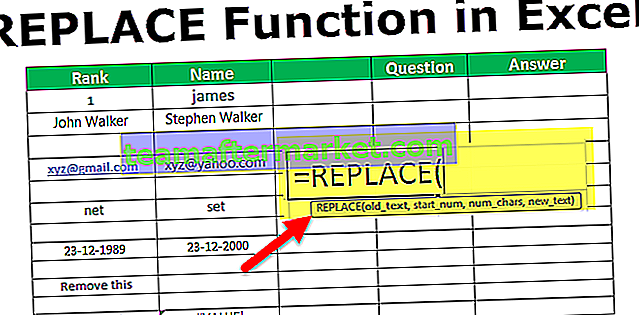

ICR dikira dengan formula mudah seperti berikut:

# 1 - Menggunakan EBIT

Nisbah Perlindungan Faedah = EBIT untuk tempoh ÷ Jumlah Faedah yang Perlu Dibayar dalam jangka masa tertentu

Di sini, EBIT bermaksud Pendapatan sebelum Faedah & Cukai

Mari kita memahami formula ini dengan lebih baik dengan bantuan contoh berikut.

| Pendapatan Tinggi M / s Limited | ||

| Abstrak Penyata Hasil untuk tempoh 01-Jan-2015 hingga 31-Dec-2015 bersama dengan Penyata Hasil Perbandingan untuk tempoh 01-Jan-2014 hingga 31-Dec-2014 | ||

| Butir-butir | Tahun | |

| 2015 | 2014 | |

| Hasil: | ||

| Bayaran Penasihat Projek | $ 1,30,000 | $ 1,50,000 |

| Bayaran Perundingan | $ 70,000 | $ 36,000 |

| Jumlah Pendapatan (A) | $ 2,00,000 | $ 1,86,000 |

| Perbelanjaan: | ||

| Perbelanjaan Terus | $ 1,00,000 | $ 95,000 |

| Perbelanjaan Iklan | $ 2,000 | $ 1,800 |

| Komisen Dibayar | $ 1,140 | $ 600 |

| Perbelanjaan Pelbagai | $ 360 | $ 300 |

| Susutnilai | $ 8,300 | $ 8,600 |

| Jumlah Perbelanjaan Mengendalikan (B) | $ 1,11,800 | $ 1,06,300 |

| Pendapatan Operasi (A tolak B) | $ 88,200 | $ 79,700 |

| Tambah: Pendapatan Lain | $ 2,000 | $ 2,100 |

| Tolak: Perbelanjaan Lain (jika ada) | $ 100 | $ 76 |

| Pendapatan sebelum Faedah & Cukai | $ 90,100 | $ 81,724 |

| Tolak: Minat | $ 9,200 | $ 8,000 |

| Keuntungan sebelum Cukai | $ 80,900 | $ 73,724 |

| Tolak: Cukai (diandaikan @ 10%) | $ 8,090 | $ 7,372 |

| Keuntungan Selepas Cukai | $ 72,810 | $ 66,352 |

ICR untuk tahun 2015 = $ 90,100 ÷ $ 9,200 = 9,99

ICR untuk tahun 2014 = $ 81,724 ÷ $ 8.000 = 10.07

# 2 - Menggunakan EBITDA

Sedikit variasi formula di atas adalah menambahkan perbelanjaan bukan tunai ke EBIT (EBITDA) dan kemudian mengira ICR.

Formula untuk yang sama adalah seperti berikut:

Formula Nisbah Liputan Faedah = (EBIT untuk tempoh + Perbelanjaan bukan tunai) ÷ Jumlah Faedah yang Perlu Dibayar dalam tempoh yang diberikan.

Perbelanjaan bukan tunai adalah Susutnilai dan Pelunasan bagi kebanyakan syarikat.

Untuk memahami formula ini, pertama, mari kita fahami apa yang kita maksudkan dengan perbelanjaan Bukan tunai. Seperti namanya sendiri, ini adalah perbelanjaan yang dikeluarkan dalam Buku Akaun, tetapi tidak ada aliran keluar tunai sebenar kerana perbelanjaan ini. Contoh yang sangat baik ialah susut nilai. Susut nilai mengukur keausan aset tetap setiap tahun tetapi tidak menyebabkan aliran keluar tunai.

Logik di sebalik penambahan perbelanjaan Bukan tunai ini adalah mencapai angka yang akan tersedia untuk pembayaran faedah dalam erti kata sebenarnya dan bukan hanya mengikut keuntungan buku. Sekiranya kita menambahkan perbelanjaan ini, nisbah liputan faedah pasti akan meningkat.

Mengambil contoh di atas,

ICR untuk tahun 2015 = ($ 90,100 + $ 8,300) ÷ $ 9,200 = 10,58

ICR untuk tahun 2014 = ($ 81,724 + $ 8,600) ÷ $ 8,000 = 12,04

Penganalisis Kewangan menggunakan formula pertama atau formula kedua, bergantung pada apa yang mereka rasa lebih sesuai.

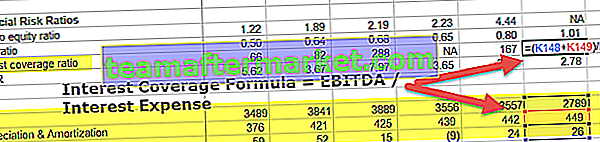

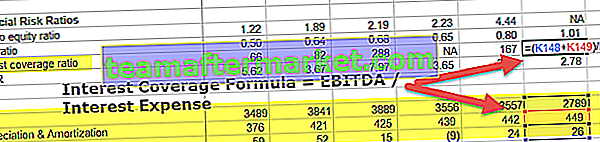

Nisbah Liputan Minat Colgate (menggunakan Kaedah EBITDA)

Mari kita kirakan nisbah liputan Faedah Colgate. Dalam contoh ini, kita akan menggunakan formula EBITDA = EBITDA / Belanja Faedah (menggunakan formula ke-2)

- Colgate's ICR = EBITDA / Belanja Faedah

- Di Colgate, perbelanjaan Dep & Amortisasi tidak dinyatakan dalam Penyata Pendapatan. Anda boleh mendapatkannya dengan mudah di bahagian Aliran Tunai dari operasi.

- Juga, harap maklum bahawa perbelanjaan faedah adalah jumlah bersih dalam Penyata Pendapatan (Belanja Faedah - Pendapatan Faedah)

- Seperti yang kita perhatikan, liputan Minat Colgate sangat sihat. Ini telah mengekalkan nisbah liputan faedah melebihi 100x selama dua tahun terakhir atau lebih.

- Juga, pada tahun 2013, Beban Faedah Bersih adalah negatif (Belanja faedah - Pendapatan Faedah). Oleh itu nisbah tidak dikira.

Tafsiran Nisbah Liputan Minat

Nisbah liputan faedah adalah pemeriksaan kesolvenan untuk organisasi. Dengan kata mudah, nisbah mengukur berapa kali faedah dapat dibayar dengan pendapatan syarikat yang diberikan. Oleh itu, semakin tinggi nisbahnya, semakin baik. Nisbah yang lebih tinggi bermaksud bahawa organisasi mempunyai penyangga yang mencukupi walaupun setelah membayar faedah. Dalam contoh di atas, M / s High Earners Limited mempunyai ICR kira-kira 10 untuk tahun 2014. Ini bermaksud ia mempunyai cukup penyangga untuk membayar faedah selama 9 kali lebih dan melebihi faedah sebenar yang perlu dibayar.

Dengan kata lain, seseorang dapat mengatakan bahawa semakin rendah nisbahnya, semakin banyak beban organisasi untuk menanggung kos hutang. Apabila nisbah menurun di bawah 1.5, ini bermaksud amaran merah untuk syarikat. Ini menunjukkan bahawa ia hampir tidak dapat menampung perbelanjaan faedahnya. Apa-apa di bawah 1.5 bermaksud organisasi mungkin tidak dapat membayar faedah atas pinjamannya. Terdapat kemungkinan besar kegagalan dalam kes ini. Ini juga boleh memberi kesan yang sangat negatif terhadap muhibah syarikat kerana semua pemberi pinjaman akan sangat berhati-hati dengan modal yang dilaburkan mereka, dan mana-mana calon pemberi pinjaman akan menjauhi peluang tersebut.

Juga, sekiranya syarikat tidak dapat membayar faedah, ia mungkin akan meminjam lebih banyak. Ini secara amnya memburukkan lagi keadaan dan membawa kepada gelung di mana syarikat terus meminjam lebih banyak untuk menampung perbelanjaan faedahnya.

Sekarang, apa yang berlaku sekiranya nisbah liputan faedah benar-benar jatuh di bawah 1? Dalam kes ini, ini bermaksud bahawa syarikat tidak menjana pendapatan yang cukup, sebab itulah Jumlah Bunga yang Perlu Dibayar lebih banyak daripada Pendapatan Sebelum Bunga & Pajak . Ini adalah petunjuk lalai yang kuat. Ini sering membawa kepada risiko jatuh muflis.

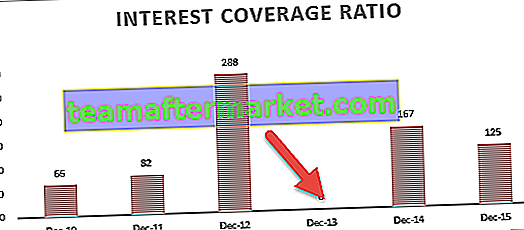

Lihat grafik di bawah. ICR Semula jadi Kanada kini berada pada -0.91x (kurang dari 0). Kedudukan sedemikian tidak baik bagi syarikat kerana mereka tidak mempunyai pendapatan yang mencukupi untuk membayar perbelanjaan faedahnya.

sumber: ycharts

Dalam kebanyakan kes, nisbah liputan faedah minimum mestilah sekitar 2.5 hingga 3. Jumlah ini cukup untuk tidak mencetuskan bendera merah. Walau bagaimanapun, terdapat banyak keadaan di mana syarikat harus mengekalkan nisbah yang lebih tinggi, seperti:

- Dasar dalaman yang kukuh di mana pihak pengurusan telah memberi mandat untuk mengekalkan nisbah yang lebih tinggi;

- Mungkin juga terdapat syarat kontrak dari pelbagai peminjam syarikat untuk mengekalkan nisbah yang lebih tinggi.

Juga, industri yang berbeza mungkin mempunyai tahap penerimaan ICR yang berbeza. Secara amnya, industri di mana penjualannya stabil, seperti utiliti asas, dapat dilakukan dengan nisbah liputan faedah yang lebih rendah. Ini kerana mereka mempunyai EBIT yang relatif stabil, dan minat mereka dapat dilindungi dengan senang walaupun dalam masa yang sukar.

Manakala, industri yang cenderung mengalami penjualan yang berfluktuasi, seperti teknologi, harus memiliki nisbah yang relatif lebih tinggi. Di sini, EBIT akan berubah-ubah sesuai dengan penjualan, dan cara terbaik untuk menguruskan aliran tunai adalah dengan menyimpan buffer cash dengan mengekalkan ratio yang lebih tinggi.

Perkara lain yang menarik untuk diperhatikan mengenai nisbah ini ialah EBIT yang lebih tinggi bukan bukti ICR yang lebih tinggi. Dari analisis perbandingan dua tahun hasil M / s High Earners Limited, kami dapat menyimpulkan perkara yang sama. Tahun 2014 mempunyai keuntungan yang lebih rendah, namun tetap berada dalam kedudukan yang sedikit lebih baik untuk melunaskan perbelanjaan faedahnya dibandingkan dengan tahun 2015. Walaupun keuntungannya lebih rendah pada tahun 2014, faedahnya juga lebih rendah pada tahun dan oleh itu Nisbah Perlindungan Faedah yang lebih tinggi.

Kegunaan

- Analisis trend nisbah ini akan memberikan gambaran yang jelas mengenai kestabilan organisasi berkenaan dengan pembayaran faedah dan lalai, jika ada. Sebagai contoh, syarikat yang mempunyai ICR yang konsisten dalam jangka masa 5 tahun adalah relatif sederhana berbanding dengan syarikat yang mempunyai nisbah liputan minat yang berubah-ubah setiap tahun

| Syarikat A | 2015 | 2014 | 2013 | 2012 | 2011 |

| Pendapatan sebelum Faedah & Cukai | $ 12,000 | $ 10,000 | $ 8,000 | $ 6,000 | $ 4,000 |

| Minat | $ 1,150 | $ 950 | $ 800 | $ 660 | $ 450 |

| Nisbah Perlindungan Faedah | 10.43 | 10.53 | 10.00 | 9.09 | 8.89 |

| Syarikat B | 2015 | 2014 | 2013 | 2012 | 2011 |

| Pendapatan sebelum Faedah & Cukai | $ 12,000 | $ 10,000 | $ 8,000 | $ 6,000 | $ 4,000 |

| Minat | $ 8,000 | $ 5,500 | $ 4,000 | $ 4,100 | $ 3,500 |

| Nisbah Perlindungan Faedah | 1.50 | 1.82 | 2.00 | 1.46 | 1.14 |

Dari ICR di atas, kita dapat melihat bahawa Syarikat A telah meningkatkan nisbah liputan faedahnya dan nampaknya stabil dari segi kesolvenan dan pertumbuhan. Pada masa yang sama, Syarikat B mempunyai nisbah yang sangat rendah, dan juga, terdapat kenaikan dan penurunan dalam nisbah tersebut. Ini menunjukkan bahawa Syarikat B tidak stabil dan dapat menghadapi masalah kecairan dalam masa yang akan datang.

- Sebelum meminjamkan wang melalui instrumen jangka pendek / jangka panjang, pemberi pinjaman dapat menilai nisbah liputan faedah pada data Anggaran dan menilai kelayakan kredit syarikat. Nisbah yang lebih tinggi adalah apa yang akan dilihat oleh pemberi pinjaman.

- ICR juga merupakan petunjuk yang baik untuk pihak berkepentingan lain seperti pelabur, pemiutang, pekerja, dll untuk membuat keputusan tepat pada masanya.

Dengan merujuk kepada contoh Syarikat A dan Syarikat B di atas, seorang pekerja pasti ingin bekerja untuk Syarikat A dan bukannya Syarikat B untuk memastikan keselamatan pekerjaannya. Pada garis yang sama, jika seorang pelabur telah melaburkan wang di Syarikat B, dia mungkin ingin menarik pelaburannya, merujuk pada analisis trend di atas.

Batasan

Seperti nisbah kewangan yang lain, nisbah ini juga mempunyai had yang tersendiri. Beberapa batasannya adalah seperti berikut:

- Melihat nisbah untuk jangka masa tertentu mungkin tidak memberikan gambaran sebenar mengenai kedudukan syarikat kerana mungkin ada faktor musim yang dapat menyembunyikan / memutarbelitkan nisbah.

Sebagai contoh, dalam jangka waktu tertentu, perusahaan memiliki pengecualian pendapatan karena pelancaran produk baru, yang sudah dilarang oleh pemerintah ke depan. Melihat nisbah liputan faedah hanya dalam tempoh ini dapat memberi kesan bahawa syarikat berjalan dengan baik. Walau bagaimanapun, jika nisbah dibandingkan dengan tempoh berikutnya, ia mungkin menunjukkan gambaran yang sama sekali berbeza.

- Kelemahan penting nisbah adalah bahawa nisbah tersebut tidak mempertimbangkan kesan Perbelanjaan Cukai kepada organisasi. Perbelanjaan Cukai Pendapatan ditolak setelah Pendapatan Sebelum Bunga & Cukai. Cukai tersebut mempengaruhi aliran tunai organisasi, dan dapat dikurangkan dari Numerator dari nisbah untuk mencapai hasil yang lebih baik.

- Prinsip konsistensi dalam perakaunan diikuti semasa menyiapkan Penyata Kewangan juga boleh menjadi faktor penting dalam menganalisis trend masa lalu dan membandingkan rakan sejawat industri semasa mengira ICR.

Kaedah terbaik untuk menggunakan Nisbah ini

Kaedah terbaik untuk menggunakan nisbah kewangan adalah dengan menggunakan payung nisbah pada satu masa tertentu. Banyak nisbah kewangan lain, seperti nisbah tunai, nisbah cepat, nisbah semasa, nisbah hutang-ekuiti, nisbah perolehan harga, dan lain-lain harus digunakan bersama dengan nisbah liputan faedah untuk analisis berkesan Penyata Kewangan. Ini membantu memaksimumkan kelebihan nisbah ini dan, pada masa yang sama, mengurangkan hadnya.

Contoh Industri

Berikut ini adalah petikan Perakaunan Untung Rugi beberapa pemain industri Telekomunikasi terkemuka untuk Tahun Kewangan 2015-16

| Butir-butir | Selular Idea | Bharti Airtel | Tata Kom |

| (Semua Amaun dalam Rupee) | |||

| Pendapatan | |||

| Perolehan Jualan | 35816.55 | 60300.2 | 4790.32 |

| Pendapatan Lain | 183.44 | 805.7 | -89.6 |

| Jumlah Pendapatan (A) | 35999.99 | 61105.9 | 4700.72 |

| Perbelanjaan | |||

| Bahan mentah | 0 | 51.6 | 20.77 |

| Kos Kuasa & Bahan Api | 2460.36 | 4038.7 | 83.56 |

| Kos Pekerja | 1464.44 | 1869.3 | 789.65 |

| Perbelanjaan Pembuatan Lain | 18708.9 | 15074.7 | 1828.73 |

| Perbelanjaan Pelbagai | 1358.59 | 16929.7 | 896.76 |

| Jumlah Perbelanjaan (B) | 23992.29 | 37964 | 3619.47 |

| Keuntungan Sebelum Susut Nilai, Faedah & Cukai (A - B) | 12007.7 | 23141.9 | 1081.25 |

| Tolak: Susut nilai | 6199.5 | 9543.1 | 745.56 |

| Pendapatan Sebelum Faedah & Cukai | 5808.2 | 13598.8 | 335.69 |

| Minat | 1797.96 | 3559 | 20.45 |

| Nisbah Perlindungan Faedah | 3.23 | 3.82 | 16.42 |

Sekiranya kita membandingkan nisbah ketiga syarikat di atas, kita dapat dengan mudah melihat bahawa Tata Communication mempunyai cukup wang tunai untuk melunaskan semua komitmen faedahnya, tetapi pada masa yang sama, ia mempunyai keuntungan, yang jauh lebih rendah daripada dua syarikat lain.

Sebaliknya, Idea dan Bharti Airtel kedua-duanya mempunyai nisbah di sisi bawah tetapi tidak cukup rendah untuk menaikkan bendera merah. Pelabur yang berhati-hati yang melihat kestabilan dan keselamatan yang lebih tinggi mungkin memilih Tata Communications, sedangkan pelabur yang bersedia mengambil sedikit risiko akan pergi dengan syarikat keuntungan yang lebih tinggi tetapi nisbah liputan faedah yang lebih rendah seperti Bharti Airtel.

Pos Berguna

Original text

- Apa itu Leverage Kewangan?

- Contoh Leveraj Operasi

- Analisis Nisbah Pembayaran Dividen

- Apakah Nisbah Pendapatan Modal? <