Apa itu Pemodelan Kewangan?

Pemodelan kewangan adalah model perwakilan kewangan syarikat yang menunjukkan prestasi kewangan syarikat di masa depan dengan menggunakan model yang mewakili keadaan kewangan dengan mempertimbangkan faktor / keadaan dan risiko serta andaian masa depan berikut yang relevan untuk membuat keputusan masa depan yang penting seperti meningkatkan modal atau menilai perniagaan dan menafsirkan kesannya.

Penjelasan Ringkas

Pemodelan kewangan sama ada membina model dari awal atau berusaha mengekalkan model yang ada dengan menerapkan data yang baru tersedia kepadanya. Seperti yang anda perhatikan, semua situasi kewangan di atas bersifat kompleks dan tidak stabil. Ia membantu pengguna memperoleh pemahaman mendalam mengenai semua komponen senario kompleks.

Dalam Perbankan Pelaburan, digunakan untuk meramalkan potensi prestasi kewangan perusahaan di masa depan dengan membuat andaian yang relevan tentang bagaimana firma atau projek tertentu diharapkan dapat dilakukan pada tahun-tahun mendatang, misalnya berapa banyak aliran tunai yang diharapkan dihasilkan oleh sebuah projek dalam 5 tahun dari permulaannya.

Sangat mudah untuk mengusahakan bahagian-bahagian individu yang berbeza dari model tanpa menjejaskan keseluruhan struktur dan mengelakkan kesalahan besar. Ia berguna apabila inputnya tidak stabil dan boleh berubah dengan data yang baru tersedia. Jadi ada fleksibiliti tertentu yang dapat dimiliki oleh struktur ketika mengerjakan Pemodelan Kewangan selagi tepat, tentu saja!

Walaupun kedengarannya kompleks, ia dapat dipelajari dengan latihan berterusan dan pengetahuan yang sesuai.

Untuk apa Model Kewangan digunakan?

Ia boleh dilakukan untuk pelbagai situasi; misalnya penilaian syarikat, penilaian aset, strategi penetapan harga, situasi penyusunan semula (penggabungan & pemerolehan), dll.

Berikut adalah bidang di mana pemodelan Kewangan umumnya digunakan untuk -

Siapa yang membina Model Kewangan?

- Jurubank Pelaburan

- Penganalisis Penyelidikan Ekuiti

- Penganalisis Kredit

- Penganalisis Risiko

- Penganalisis Data

- Pengurus Portfolio

- Pelabur

- Pengurusan / Usahawan

Sebilangan besar pemodelan digunakan untuk menentukan ramalan yang wajar, harga untuk pasaran / produk, penilaian aset atau perusahaan (Analisis Aliran Tunai Diskaun, Penilaian Relatif), harga saham syarikat, sinergi, kesan penggabungan / pemerolehan pada syarikat, LBO, model kewangan korporat , harga opsyen, dll.

Bagaimana anda boleh belajar Pemodelan Kewangan?

- Pemodelan Kewangan Percuma di Excel (Asas) - Ini adalah tutorial langkah demi langkah. Di sini anda akan belajar menyiapkan model Colgate.

- Kursus Pemodelan Kewangan (Lanjutan) - Ini adalah tutorial lanjutan. Anda akan mempelajari pemodelan sektor Perbankan, Petrokimia, Harta Tanah, Barang Modal, Telekomunikasi dan banyak lagi.

Contoh Pemodelan Kewangan

Terdapat pelbagai contoh pemodelan kewangan yang berbeza dalam jenis dan kerumitan seperti yang dituntut oleh keadaan. Mereka digunakan secara meluas untuk penilaian, analisis kepekaan, dan analisis perbandingan. Terdapat juga kegunaan lain, seperti ramalan risiko, strategi penetapan harga, kesan sinergi, dan lain-lain. Contoh yang berbeza memenuhi kepakaran, keperluan, dan pengguna mereka sendiri.

Berikut adalah beberapa contoh yang banyak digunakan dalam Industri Kewangan:

Contoh # 1 - Pemodelan Kewangan Tiga Penyata Lengkap:

- Model kewangan jenis ini mewakili senario kewangan lengkap syarikat dan unjuran. Ini adalah bentuk yang paling standard dan mendalam.

- Seperti namanya model itu adalah struktur ketiga-tiga penyata kewangan (Penyata Pendapatan, Lembaran Imbangan dan Penyata Aliran Tunai) syarikat yang saling berkaitan.

- Terdapat juga jadual yang menyokong data. (Jadual susut nilai, jadual hutang, jadual pengiraan modal kerja, dll.).

- Interkonektiviti model ini membezakannya, yang membolehkan pengguna mengubah input di mana sahaja dan bila-bila masa yang diperlukan yang kemudian segera mencerminkan perubahan pada keseluruhan model.

- Ciri ini membantu kita untuk memahami dengan mendalam semua komponen dalam model dan kesannya.

- Penggunaan penting model ini adalah untuk meramalkan dan memahami arah aliran dengan set input yang diberikan.

- Dari segi sejarah, model boleh berkembang selagi konsepsi syarikat dan ramalan dapat berlangsung hingga 2-3 tahun bergantung kepada keperluan.

Contoh Model Aliran Tunai Diskaun # 2 (DCF):

Melalui model kewangan ini, anda akan mempelajari 3 ramalan penyataan, hubungan antara, Model DCF - Formula FCFF dan Penilaian Relatif Alibaba.

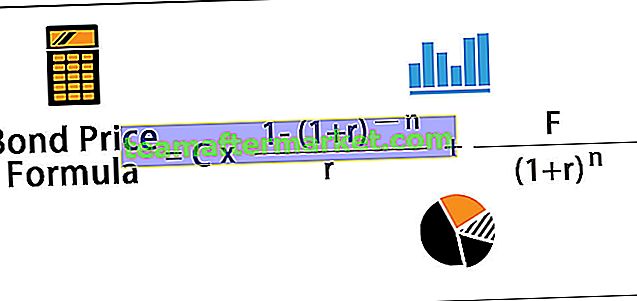

- Kaedah penilaian yang paling banyak digunakan dalam industri kewangan adalah kaedah analisis Aliran Tunai Diskaun yang menggunakan konsep Time Value of Money.

- Konsep yang menggunakan kaedah ini mengatakan bahawa nilai syarikat adalah nilai kini bersih (NPV) dari jumlah aliran tunai masa depan yang dihasilkan oleh syarikat yang didiskaunkan hari ini.

- Pendiskaunan aliran tunai masa depan yang diproyeksikan dilakukan oleh faktor pendiskaunan. Salah satu mekanik yang sangat penting dalam kaedah ini adalah memperoleh 'faktor pendiskaunan'. Kesalahan sedikit pun dalam pengiraan faktor pendiskaunan dapat menyebabkan perubahan besar dalam hasil yang diperoleh.

- Biasanya, Kos Modal Tertimbang (WACC) syarikat digunakan sebagai faktor pendiskaunan untuk mendiskaun aliran tunai masa depan.

- DCF membantu mengenal pasti sama ada saham syarikat dinilai terlalu tinggi atau tidak dinilai. Ini terbukti menjadi faktor pengambilan keputusan yang agak penting sekiranya berlaku senario pelaburan.

- Dalam kesederhanaan, ia membantu menentukan daya tarikan peluang pelaburan. Sekiranya NPV dari jumlah aliran tunai masa depan lebih besar daripada nilai semasa, maka peluang itu menguntungkan atau sebaliknya itu adalah perjanjian yang tidak menguntungkan.

- Kebolehpercayaan model DCF kuat kerana ia dikira berdasarkan Aliran Tunai Percuma, sehingga menghilangkan semua faktor perbelanjaan dan hanya menumpukan pada wang tunai yang tersedia secara percuma kepada syarikat.

- Oleh kerana DCF melibatkan unjuran aliran tunai masa depan, biasanya sesuai untuk mengerjakan kewangan organisasi besar, di mana kadar pertumbuhan dan kewangan mempunyai trend yang stabil.

Contoh Model # 3 Pembelian Leveraged (LBO):

- Dalam perjanjian pembelian leveraged, sebuah syarikat memperoleh syarikat lain dengan menggunakan wang pinjaman (hutang) untuk memenuhi kos perolehan. Kemudian aliran tunai dari aset dan operasi syarikat yang diambil alih digunakan untuk melunaskan hutang dan cajnya.

- Oleh itu, LBO disebut sebagai cara pemerolehan yang sangat bermusuhan / agresif kerana syarikat sasaran tidak diambil di bawah proses pengesahan perjanjian tersebut.

- Biasanya, syarikat Ekuiti Swasta yang kaya dengan wang tunai dilihat terlibat dalam LBO. Mereka memperoleh syarikat dengan gabungan Hutang & Ekuiti (di mana majoriti mempunyai hutang, hampir di atas 75%) dan menjual setelah memperoleh keuntungan yang besar setelah beberapa tahun (3-5 tahun)

- Oleh itu, tujuan model LBO adalah untuk menentukan jumlah keuntungan yang dapat dijana dari perjanjian semacam itu.

- Oleh kerana terdapat banyak cara hutang dapat ditingkatkan, masing-masing mempunyai pembayaran faedah tertentu, model ini mempunyai tahap kerumitan yang lebih tinggi.

- Berikut adalah langkah-langkah untuk membuat model LBO;

- Pengiraan harga pembelian berdasarkan gandaan dagangan hadapan di EBITDA

- Nilai hutang dan pembiayaan ekuiti untuk pemerolehan

- Membina penyata pendapatan yang diunjurkan dan mengira EBITDA

- Pengiraan FCF kumulatif sepanjang tempoh LBO

- Mengira nilai keluar dan Kembali melalui IRR.

Contoh model # 4 Penggabungan & Pengambilalihan (M&A):

- Model M&A membantu mengetahui kesan penggabungan atau pengambilalihan terhadap pendapatan sesaham syarikat yang baru ditubuhkan setelah penyusunan semula selesai dan bagaimana ia dibandingkan dengan EPS yang ada.

- Sekiranya EPS meningkat sama sekali maka transaksi tersebut dikatakan "accretive", dan jika EPS menurun daripada EPS semasa, transaksi tersebut dikatakan "encer".

- Kerumitan model berbeza dengan jenis dan ukuran operasi syarikat yang dimaksud.

- Model-model ini umumnya digunakan oleh Investment Banking, syarikat pembiayaan korporat.

- Berikut adalah langkah-langkah untuk membuat model P&A;

- Menilai Target & Acquirer sebagai syarikat yang berdiri sendiri

- Menilai Sasaran & Perolehan dengan sinergi

- Mengusahakan tawaran awal untuk syarikat sasaran

- Menentukan kemampuan gabungan syarikat untuk membiayai transaksi

- Sesuaikan tunai / hutang mengikut kemampuan untuk membiayai transaksi

- Mengira EPS dengan menggabungkan Pendapatan bersih dan mengetahui keadaan yang tepat

Contoh # 5 Jumlah-bahagian-bahagian (SOTP)

- Penilaian konglomerat besar menjadi sukar untuk menilai syarikat secara keseluruhan dengan satu kaedah penilaian tunggal.

- Jadi, penilaian untuk segmen yang berbeza dilakukan secara berasingan dengan kaedah penilaian yang sesuai untuk setiap segmen.

- Setelah semua segmen dinilai secara berasingan, jumlah penilaian ditambahkan bersama untuk mendapatkan penilaian konglomerat secara keseluruhan.

- Oleh itu, ia disebut kaedah penilaian "Jumlah-bahagian-bahagian".

- Biasanya, SOTP sesuai sekiranya berlaku pemisahan, penggabungan, pengukuhan ekuiti, dll.

Contoh model Analisis Syarikat Perbandingan # 6:

- Penganalisis ketika membuat analisis penilaian perbandingan syarikat mencari syarikat lain yang serupa yang sama dari segi ukuran, operasi, dan pada asasnya syarikat rakan sebaya.

- Dengan melihat jumlah rakan sejawatnya, kita mendapat angka ballpark untuk penilaian syarikat.

- Ia berdasarkan andaian bahawa syarikat serupa akan mempunyai EV / EBITDA yang serupa dan gandaan penilaian yang lain.

- Ini adalah bentuk penilaian paling asas yang dilakukan oleh penganalisis di syarikat mereka.

Contoh # 7 - Model Analisis Transaksi yang Sebanding

Transaction multiples Model adalah kaedah di mana kita melihat transaksi Penggabungan & Pengambilalihan (M&A) yang lalu dan menghargai syarikat yang setanding menggunakan preseden. Langkah-langkah yang terlibat adalah seperti berikut -

- Langkah 1 - Kenal pasti Transaksi

- Langkah 2 - Kenal pasti gandaan transaksi yang betul

- Langkah 3 - Hitung Nilai Pelbagai Transaksi

Prasyarat untuk Mempelajari Pemodelan Kewangan

Membangun model Kewangan hanya akan membuahkan hasil apabila memberikan hasil yang tepat dan boleh dipercayai. Untuk mencapai kecekapan dalam menyiapkan model, seseorang harus mempunyai set kemahiran asas yang diperlukan. Mari lihat apa kemahiran itu:

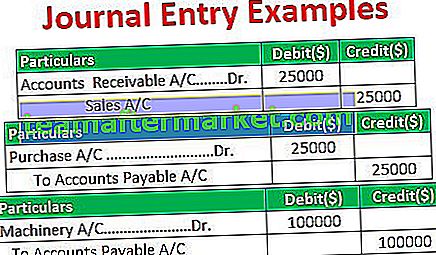

# 1 Pemahaman Konsep Perakaunan:

Membangunnya adalah dokumen kewangan murni yang menggunakan nombor kewangan dari syarikat atau pasaran. Terdapat peraturan dan konsep perakaunan tertentu yang berterusan dalam industri kewangan di seluruh dunia, seperti US GAAP, IFRS (International Financial Reporting Standards), dan lain-lain. Peraturan ini membantu mengekalkan konsistensi penyampaian fakta dan peristiwa kewangan. Memahami peraturan dan konsep ini sangat penting untuk mengekalkan ketepatan dan kualiti semasa bersiap sedia untuk membina model di excel.

Fokus utama kami dalam Perakaunan adalah untuk mengenal pasti dan meramalkan penyelewengan perakaunan oleh syarikat. Ini biasanya tersembunyi. Anda boleh melihat pengakuan dalam Kes Penipuan Satyam

# 2 Kemahiran Excel:

Pemodelan asas kewangan di excel di mana model disediakan adalah aplikasi seperti MS Excel. Ini melibatkan pelbagai pengiraan kompleks yang tersebar di beberapa tab yang saling berkaitan untuk menunjukkan hubungan mereka antara satu sama lain. Mempunyai pengetahuan yang mendalam mengenai cemerlang seperti formula, pintasan papan kekunci, variasi persembahan, Makro VBA, dan lain-lain adalah suatu keharusan semasa menyiapkan model. Mengekalkan pengetahuan mengenai kemahiran ini memberi kelebihan kepada penganalisis dalam kemahiran kerjanya berbanding yang lain.

# 3 Sambungan Penyata Model Kewangan:

Pemodelan kewangan 3 penyata perlu saling berkaitan. Sambungan itu membolehkan nombor utama dalam model mengalir dari satu penyataan ke penyataan yang lain, sehingga melengkapkan hubungan antara mereka dan menunjukkan kepada kita gambaran lengkap mengenai keadaan kewangan syarikat. Contoh saling berkaitan: 1) Perubahan bersih tunai (dari Penyata Aliran Tunai) mesti dihubungkan dengan Tunai dalam Lembaran Imbangan. 2) Pendapatan Bersih dari penyata Pendapatan harus dihubungkan dengan Pendapatan Tersimpan dalam Penyata Ekuiti Pemegang Saham.

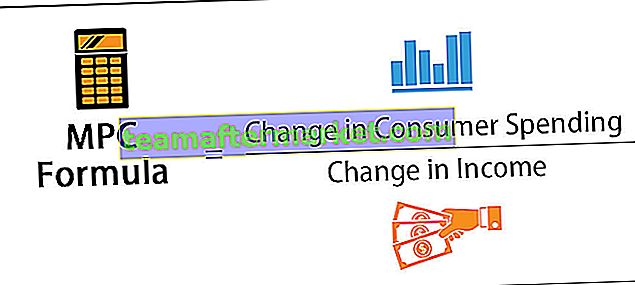

# 4 Ramalan

Kemahiran meramalkan pemodelan kewangan adalah penting kerana biasanya, tujuannya adalah untuk mencapai pemahaman mengenai senario masa depan mengenai sebarang keadaan kewangan. Ramalan adalah seni dan sains. Dengan menggunakan andaian yang munasabah semasa meramalkan jumlahnya akan memberi analis idea yang cukup dekat tentang betapa menariknya pelaburan atau syarikat dalam tempoh yang akan datang. Kemahiran ramalan yang baik meningkatkan kebolehpercayaan model.

Persembahan # 5:

Pemodelan kewangan penuh dengan perincian, nombor, dan formula rumit. Ia digunakan oleh kumpulan yang berbeza seperti pengurus operasi, pengurusan, pelanggan. Orang-orang ini tidak akan dapat menguraikan apa-apa makna dari model tersebut sekiranya model itu kelihatan tidak kemas dan sukar difahami. Oleh itu, memastikan model menjadi ringkas dalam persembahan dan pada masa yang sama kaya dengan terperinci sangat penting.

Bagaimana anda membina Model Kewangan?

Pemodelan Kewangan mudah dan kompleks. Sekiranya anda melihat Model, anda akan merasa rumit, namun jumlah keseluruhan modul yang lebih kecil dan sederhana. Kuncinya di sini adalah untuk menyediakan setiap modul yang lebih kecil dan saling berhubung untuk menyiapkan model kewangan akhir.

Anda boleh merujuk panduan langkah demi langkah mengenai Pemodelan Kewangan di Excel untuk pembelajaran terperinci.

Anda dapat melihat di bawah pelbagai Jadual / Modul -

Perhatikan perkara berikut -

- Modul teras adalah Penyata Pendapatan, Lembaran Imbangan, dan Aliran Tunai.

- Modul tambahan adalah jadual susut nilai, jadual modal kerja, jadual tidak berwujud, jadual ekuiti pemegang saham, jadual item jangka panjang lain, jadual hutang, dll.

- Jadual tambahan dihubungkan dengan pernyataan utama setelah selesai

Pemodelan Skala Penuh adalah proses yang panjang dan rumit dan dengan itu memburukkan lagi kesalahan. Dianjurkan untuk mengikuti jalan yang teratur ketika mengerjakan model kewangan untuk menjaga ketepatan dan mengelakkan dari menjadi bingung dan tersesat di dalamnya. Berikut adalah langkah logik untuk diikuti:

- Kajian ringkas Penyata Kewangan Syarikat: Kajian ringkas penyata kewangan syarikat (10K, 10Q, laporan Tahunan, dll.) Akan memberi gambaran keseluruhan penganalisis mengenai syarikat, seperti dalam industri syarikat, segmen, sejarah syarikat, pemacu pendapatan, struktur modal, dll. Ini membantu dalam merancang struktur pemodelan kewangan dengan menetapkan jalan panduan, yang dapat dirujuk dari semasa ke semasa semasa kita maju.

- Nombor Sejarah: Setelah idea yang baik dijana mengenai syarikat dan jenis model kewangan yang akan disiapkan, disarankan untuk memulakan dengan memasukkan data Sejarah. Penyata Kewangan syarikat yang lalu boleh didapati di laman web syarikat. Data dari sepanjang konsepsi syarikat ada. Biasanya, data 3 tahun yang lalu ditambahkan ke sisi sejarah yang disebut nombor sebenarnya. Warnakan sel pada sel, supaya sejarah dan formula dapat dikenal pasti secara berasingan.

- Nisbah dan kadar Pertumbuhan: Setelah nombor sejarah ditambahkan, penganalisis boleh meneruskan pengiraan nisbah Kewangan yang diperlukan (Nisbah Untung Kasar, Nisbah Untung Bersih, dll.) Dan kadar pertumbuhan (YoY, QoQ, dll.). Nisbah ini membantu dalam mengenal pasti arah aliran strategi tinggi dan juga ramalan.

- Ramalan: Langkah seterusnya selepas sejarah dan nisbah adalah melaksanakan unjuran dan ramalan. Ia biasanya dilakukan selama 3 hingga 5 tahun. Item baris seperti Pendapatan biasanya diproyeksikan berdasarkan kadar Pertumbuhan. Manakala item kos seperti COGS, R&D, Selling General & Admin exp. Dll diproyeksikan berdasarkan asas margin pendapatan (% penjualan). Penganalisis harus berhati-hati semasa membuat andaian dan harus mempertimbangkan trend pasaran.

- Perkaitan antara Pernyataan: Untuk model mencerminkan aliran dari satu pernyataan ke pernyataan yang lain, sangat penting bahawa mereka harus dihubungkan bersama secara dinamik dan tepat. Sekiranya dilakukan dengan betul, model harus menyeimbangkan semua penyataan sehingga memberikan pandangan akhir.

Petua untuk mencipta Model yang lancar

- Perancangan & Garis Besar: Sebelum anda tergesa-gesa memasukkan nombor sejarah dan mulakan dengan model anda, selalu mulakan dengan merancang keseluruhan garis besar projek. Tentukan garis masa, sejauh mana jumlah nombor sejarah, tahun unjuran, baca mengenai industri dan syarikat. Lakukan tinjauan mendalam mengenai laporan Tahunan baru-baru ini atau keadaan yang sedang dihadapi. Ini membantu memberi anda permulaan yang stabil.

- Kualiti: Semasa anda menjalani proses pemodelan yang rumit, jangan lupa menjaga kualiti yang sama. Pada mulanya, ini mungkin merupakan tugas yang mudah, tetapi begitu modelnya menjadi rumit dan rumit, menjadi sukar bagi seorang penganalisis untuk menjaga kegilaan mereka. Bersabar dan bekerja dengan yakin. Rehat jika diperlukan. Ada pepatah yang mengatakan "Sampah di Sampah keluar". Ini bermaksud jika anda meletakkan data yang salah, anda akan mendapat hasil yang salah.

- Persembahan: Jumlah usaha yang anda lakukan untuk pemodelan kewangan hanya akan membuahkan hasil apabila dapat digunakan dan difahami oleh orang lain dengan mudah. Pengekodan warna, saiz fon, pembahagian, nama item baris, dan lain-lain semuanya disertakan dalam persembahan. Ini mungkin terdengar sangat asas, tetapi kesan gabungan dari semua ini membuat perbezaan yang sangat besar dalam penampilan model.

- Andaian: Apa yang kita unjurkan dalam pemodelan kewangan hanya sebaik andaian yang kita buat. Sekiranya andaiannya tidak tepat dan kurang asas yang munasabah, unjuran tidak akan berguna memandangkan ketidaktepatannya. Menetapkan andaian harus mempunyai pemikiran dan akal yang realistik di dalamnya. Ini harus sesuai dengan standard industri dan senario pasaran umum. Mereka tidak boleh terlalu pesimis atau terlalu optimis.

- Pemeriksaan Ketepatan: Oleh kerana model mengalir lebih lama dan lebih lama, dengan pelbagai bahagian dan bahagian, sukar bagi penganalisis untuk memeriksa ketepatan keseluruhannya. Oleh itu, adalah penting untuk menambahkan Pemeriksaan Ketepatan di mana sahaja perlu dan mungkin. Ini membantu dalam menjaga proses pemodelan dalam pemeriksaan kualiti yang berterusan dan menghindari kesalahan besar pada akhirnya.

Amalan Terbaik Pemodelan Kewangan

- Fleksibiliti: Ia harus fleksibel dalam ruang lingkupnya dan dapat disesuaikan dalam setiap situasi (kerana kemungkinan adalah bahagian semula jadi dari perniagaan atau industri apa pun) Fleksibiliti model kewangan bergantung pada betapa mudahnya memodifikasi model kapanpun dan di mana sahaja diperlukan.

- Sesuai: Tidak boleh dipenuhi dengan perincian yang berlebihan. Semasa menghasilkan model kewangan, anda harus memahami apa itu model kewangan, iaitu gambaran realiti yang baik.

- Struktur: Integriti logik sangat penting. Oleh kerana pengarang model boleh berubah, strukturnya harus ketat dan integriti harus terus berada di barisan hadapan.

- Telus: Ia mesti dibuat dan berdasarkan formula yang dapat difahami dengan mudah oleh pemodel kewangan dan bukan pemodel lain.

DATA SEJARAH Lembaran Imbangan Duga

Juga, perhatikan standard warna yang popular digunakan dalam Pemodelan Kewangan -

- Biru - Gunakan warna ini untuk sebarang pemalar yang digunakan dalam model.

- Hitam - Gunakan warna Hitam untuk sebarang formula

- Hijau - Warna hijau digunakan untuk rujukan silang dari helaian yang berbeza.