Keluk Hasil

Keluk Yeld adalah salah satu ukuran terpenting bagi kesan terhadap ekonomi kerana pelbagai faktor dan juga merupakan pemacu ekonomi yang penting. Mungkin kerana secara peribadi saya agak ikatan, tidak ramai yang bersetuju dengan bahagian kedua. Tetapi tidak ada keraguan bahawa keluk hasil menunjukkan banyak perkara mengenai ekonomi dan kadang-kadang keadaan ekonomi global.

- Struktur Jangka Masa Kadar Faedah

Risiko Hasil Bon dan Kadar Faedah

Sebelum menyelami, saya menganggap anda mesti mengetahui apa itu ikatan. Sekiranya tidak, bon adalah kertas / dokumen yang menandakan pinjaman yang diambil oleh penerbit bon. Sejak pinjaman diambil, penerbit membayar kadar faedah pada prinsipal bon yang dikenali sebagai kadar kupon dan kadar pulangan yang akan dibuat oleh pemegang bon (pemberi pinjaman) sepanjang hayat bon tersebut dikenali sebagai hasil hingga jatuh tempo (YTM) atau hasil bon. Anda boleh google lebih lanjut mengenai asas bon seperti bon setara, bon diskaun dan lain-lain dan kembali ke artikel ini.

Perkara kedua yang perlu diperhatikan adalah bahawa harga bon dan hasilnya dalam kebanyakan kes bergerak ke arah yang bertentangan. Ini adalah prinsip asas yang mengatur pasaran bon dengan menganggap semua perkara lain sama. Bayangkan anda memegang bon yang membayar anda kupon 10% dan menghasilkan atau mengembalikan 10% melebihi jangka masa (bon bon). Sekiranya kadar faedah pasaran meningkat, hasil bon juga akan meningkat kerana peserta menuntut pulangan yang lebih tinggi. Bon yang dikeluarkan oleh penerbit serupa akan mulai menghasilkan 12%. Oleh itu, bon yang anda pegang memberikan pulangan lebih rendah daripada terbitan baru yang setara yang mengurangkan permintaan bon yang anda pegang menghasilkan 10% dan ada juga yang menjual bon ini dan memasukkan wang ke dalam bon hasil 12%. Ini mengurangkan harga bon yang anda pegang yang berlaku disebabkan oleh peningkatan hasil. Kejatuhan harga ini mendorong hasil bon anda kepada 12% sehingga menjadikannya sejajar dengan pasaran.Dengan menggunakan logik yang serupa, cuba fahami mengapa harga bon akan naik sekiranya hasil jatuh. Kejatuhan harga dan kenaikan harga ini disebabkan oleh perubahan kadar faedah (bergantung pada kedudukan awal yang diambil sama ada anda telah membeli atau menjual bon pendek) dikenali sebagai 'risiko harga atau risiko kadar faedah'.

Keluk Hasil

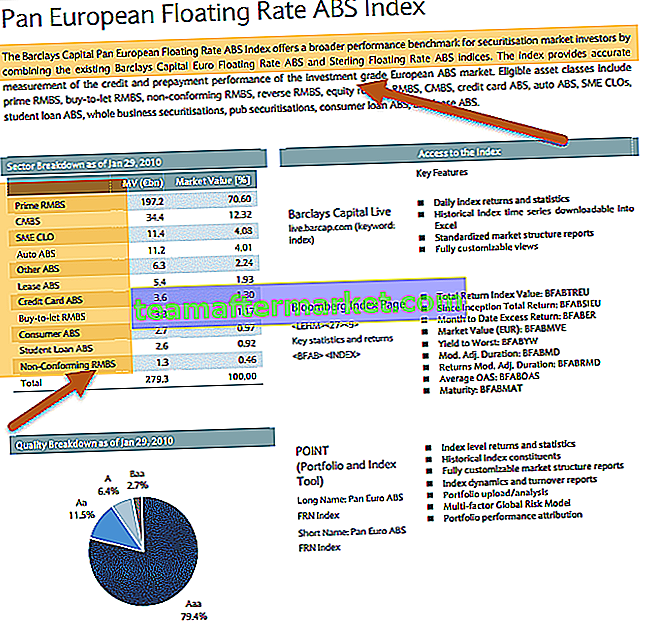

Keluk hasil adalah plot hasil bon penerbit tertentu pada paksi menegak (paksi-Y) terhadap pelbagai tenor / tempoh matang pada paksi mendatar (paksi-X). Tetapi secara umum, ketika Anda mendengar 'pakar' pasar berbicara tentang kurva hasil, rujukan dibuat untuk kurva hasil bon pemerintah. Mengenai keluk hasil bon korporat disebut secara khusus. Kerajaan menerbitkan bon terutamanya untuk membiayai defisit belanjawan mereka. Di bawah ini adalah plot kurva hasil bon kerajaan Itali dan Sepanyol aka keluk hasil berdaulat pada tarikh tersebut. Mencari keluk hasil di internet juga tidak begitu sukar.

Sumber: Bloomberg.com

Kerajaan menerbitkan bon pelbagai tenor. Sebilangan mungkin jangka pendek dan sebahagiannya mungkin jangka panjang. Bon tenor terpendek biasanya disebut T-Bills (di mana 'T' bermaksud Perbendaharaan) yang mempunyai tempoh matang kurang dari setahun. Nota-T umumnya adalah yang mempunyai tempoh matang dari 1 tahun hingga 10 tahun (2 tahun, 5 tahun, 10 tahun adalah beberapa terbitan T-Note yang biasa). T-Bond umumnya adalah yang mempunyai tempoh paling lama tetapi bergantung pada bagaimana ia umumnya diklasifikasikan dalam sebuah negara. Secara amnya, bon dengan tempoh matang melebihi 10 tahun dianggap T-Bonds (15 tahun, 20 tahun, 30 tahun, 50 tahun adalah beberapa terbitan T-Bond biasa). Kadang kala bon 10 tahun juga dianggap sebagai T-Bond.

Jadi apa kesimpulannya? Istilah-istilah ini digunakan dengan sangat longgar di pasaran dan tidak banyak kepentingan diberikan kepada bagaimana kita merujuknya. Perkara ini bersifat subjektif dan tidak begitu penting kecuali kita mengacaukannya - anda tidak boleh memanggil T-Bill adalah T-Bond walaupun secara tidak sengaja. Itu akan menjadi bencana! Tetapi orang boleh mengatakan bahawa bon 5 tahun atau tahun mana pun menghasilkan x%.

Untuk mendapatkan perincian yang tepat, seseorang secara umum mengatakan bahawa, “penanda aras 10 tahun UST (Perbendaharaan AS) / 10 tahun menghasilkan 1,50% atau BTP 10 tahun (bon Itali) menghasilkan 1,14% atau Gilts UK 5 tahun berada pada tahap 0.20% ”misalnya.

sumber: money.net

Memandangkan pemahaman asas mengenai apa itu keluk hasil, kita juga dapat menyebut keluk hasil dengan berbeza - perbezaan hasil antara ikatan tenor tertinggi dan ikatan tenor terendah. Betul? Inilah bahagian subjektifnya - bon tenor tertinggi bergantung kepada kecairan, kesamaan di kalangan peserta pasaran, tenor yang dihormati dan faktor lain. Sebagai contoh

sebelumnya, seseorang akan menyebut keluk hasil AS sebagai perbezaan antara hasil 30 tahun dan 2 tahun. Sekarang seseorang menyebutnya sebagai perbezaan antara hasil 10 tahun dan 2 tahun. Itulah bagaimana ia berkembang. Jelas, dalam kes ini, grafik akan kelihatan berbeza kerana ia adalah penyebaran antara katakanlah, hasil 2 tahun dan 10 tahun.

Cerun Keluk Hasil

Grafik sebelumnya dan hampir semua graf kurva hasil yang anda lihat akan kelihatan 'miring ke atas'.

Keluk Hasil Lereng Ke Atas

Sebabnya mudah - semakin lama tempohnya, semakin berisiko. Sekiranya anda mengambil pinjaman bank 2 tahun, anda perlu membayar kadar faedah yang lebih rendah daripada pinjaman 5 tahun, yang akan lebih rendah daripada pinjaman 10 tahun. Perkara yang sama berlaku untuk bon kerana pada dasarnya pinjaman - premium berjangka. Ini juga merupakan indikator kesejahteraan ekonomi. Keluk hasil cerun ke atas menunjukkan bahawa ekonomi mungkin berfungsi secara normal. Keluk yang lebih curam, kesannya adalah bahawa ekonomi adalah normal dan tidak berada dalam kemelesetan seperti senario dalam waktu dekat. Mengapakah keluk menunjukkan kedudukan ekonomi? Kerajaan menjalankan negara dan ekonomi bersama dengan Bank Pusat masing-masing yang juga merupakan sebahagian daripada kerajaan.

sumber: perbendaharaan.gov

Kadar di mana mereka meminjam secara amnya tidak berisiko dan kadar faedah yang dikenakan kepada peserta lain dalam ekonomi seperti institusi dan individu ditentukan di atas dan di atas kadar ini disebabkan oleh risiko peminjam yang tidak melekat dll., Iaitu penyebaran pinjaman kerajaan harga ditambah.

Keluk Hasil Rata / Terbalik

Sekiranya lengkung itu rata atau terbalik, ini dapat menunjukkan bahawa ekonomi mungkin ditutup atau sedang mengalami kemelesetan. Bayangkan jika kadar panjang dan kadar pendek hampir sama atau kadar panjang lebih rendah daripada kadar pendek. Seseorang tentu lebih suka meminjam jangka panjang kerana mereka mengunci pada kadar yang lebih rendah untuk jangka masa yang lebih lama menunjukkan bahawa persamaan risiko antara kadar panjang dan pendek adalah topsy-turvy. Semakin lama pelabur bersedia meminjam jangka panjang, semakin rendah kemungkinan kenaikan kadar tersebut dan semakin rendah permintaan untuk meminjam pada kadar yang lebih tinggi dalam jangka pendek. Menurunkan kadar untuk jangka masa panjang, kemungkinan ekonomi akan bergerak perlahan untuk jangka panjang dan mungkin tergelincir ke dalam kemelesetan jika tindakan yang diperlukan tidak diambil. Kedalaman ini diliputi dalam teori istilah struktur kadar faedah.

sumber: perbendaharaan.gov

Struktur Jangka Pendapatan Curve Hasil

Istilah struktur kadar faedah membincangkan hipotesis jangkaan, teori preferensi kecairan, dan teori segmentasi pasaran secara umum untuk menjelaskan struktur kurva hasil.

Teori Harapan

- Ini juga disebut sebagai Teori Harapan Murni. Teori ini mengatakan bahawa kadar panjang adalah alat untuk membantu meramalkan kadar pendek masa depan.

- Sekiranya kadar 1 tahun hari ini pada kadar 1%, dan kadar 2 tahun adalah 2% maka kadar satu tahun selepas satu tahun (kadar hadapan 1 tahun 1 tahun) adalah sekitar 3% [1.02 ^ 2 / 1.01 ^ 1 Rata-rata sederhana akan berjaya dengan anggaran => (1% + x%) / 2 = 2% dan menyelesaikan x].

- Jadi, anda akan mendapat pulangan yang sama jika anda melabur dalam bon dua tahun seperti yang anda lakukan dalam bon dua tahun (bon satu tahun hari ini dan melancarkannya dalam bon satu tahun selepas satu tahun).

Batasan teori ini adalah bahawa kadar pendek masa depan mungkin berbeza dari yang dikira, dan faktor lain juga mempengaruhi kadar panjang seperti jangkaan inflasi. Secara umum, kadar jangka pendek paling banyak dipengaruhi oleh perubahan kadar dasar Bank Pusat dan kadar jangka panjang paling banyak dipengaruhi oleh jangkaan inflasi. Kedua, ini menganggap bahawa pelabur tidak peduli untuk melabur dalam bon dengan tempoh yang berbeza kerana nampaknya risikonya sama. Keluk hasil cerun ke atas menyiratkan bahawa kadar jangka pendek akan terus meningkat, kurva rata menunjukkan bahawa kadar boleh tetap tidak berubah atau naik dan kurva cerun ke bawah menunjukkan bahawa kadar akan terus turun.

Teori Keutamaan Kecairan

- Teori ini pada dasarnya mengatakan bahawa pelabur cenderung untuk melabur dalam bon jangka pendek. Kenapa? Seperti yang telah disebutkan sebelumnya, bon jangka panjang lebih berisiko daripada yang berjangka pendek kerana jumlah masa pembayaran wang tersebut dilakukan.

- Oleh kerana harga bon dan hasil bergerak secara terbalik, secara intuitif kerana risiko yang lebih tinggi dalam bon jangka panjang, perubahan harga disebabkan oleh perubahan hasil akan lebih berat daripada perubahan harga bon jangka pendek.

- Oleh itu, untuk membeli bon jangka panjang, pelabur akan mengharapkan pampasan yang jauh lebih tinggi daripada bon jangka pendek selain daripada risiko kredit penerbit.

- Pelabur mungkin tidak memegang bon sehingga jatuh tempo dan menghadapi risiko harga jika hasil naik ke tempat yang dia harus menjual bon lebih murah sebelum jatuh tempo. Seterusnya memegang bon untuk jangka masa panjang mungkin tidak dapat dilaksanakan kerana bon tersebut mungkin tidak cair - mungkin tidak mudah untuk menjual bon tersebut jika hasil turun untuk kepentingan pemegang bon!

- Oleh itu, pampasan untuk risiko harga yang juga ditunjukkan kerana risiko kecairan adalah teori ini. Oleh itu pelabur memerlukan premium hasil berbanding bon jangka pendek kerana dia menyebutkan risiko untuk diberi insentif untuk memegang bon jangka panjang.

Keluk hasil cerun ke atas menunjukkan bahawa kadar jangka pendek boleh naik, tetap rata atau turun. Kenapa? Ia bergantung kepada kecairan. Sekiranya kecairan ketat, kadar akan naik dan jika ia longgar, harga akan turun atau tetap tidak berubah. Tetapi premium hasil yang diperintahkan oleh bon bon jangka panjang harus meningkat untuk membuat lekukan semakin meningkat tidak lama lagi. Keluk rata dan lengkung terbalik akan menunjukkan penurunan harga pendek.

Teori Segmentasi Pasaran

- Teori ini didasarkan pada dinamika permintaan dan penawaran segmen kematangan bon yang berbeza - jangka pendek, jangka sederhana, dan jangka panjang.

- Penawaran dan permintaan bon segmen matang tertentu adalah yang mendorong hasil mereka.

- Penawaran yang lebih tinggi / permintaan yang lebih rendah menunjukkan hasil yang lebih tinggi dan penawaran yang lebih rendah / permintaan yang lebih tinggi menunjukkan hasil yang lebih rendah.

- Penting juga untuk diperhatikan bahawa permintaan dan penawaran bon juga didasarkan pada hasil iaitu, hasil yang berbeza dapat menunjukkan perubahan permintaan dan penawaran bon.

Teori Habitat Pilihan

- Ini adalah cabang dari Teori Segmentasi Pasaran yang mengatakan bahawa pelabur boleh mengeluarkan segmen kematangan spesifik pilihan mereka jika persamaan ganjaran risiko sesuai dengan tujuan mereka dan membantu memenuhi liabiliti mereka.

- Dengan kata lain, jika perbezaan hasil dalam bon di luar segmen matang / umum matang mereka menguntungkan mereka, maka pelabur akan memasukkan wang mereka ke dalam bon tersebut.

- Dalam Teori Segmentasi Pasar, kurva dapat memiliki bentuk apa pun kerana akhirnya bergantung pada tempat pelabur ingin meletakkan wang mereka untuk bekerja.

- Walaupun banyak pelabur selalu berurusan dengan bon 10 tahun, jika mereka mendapati bon 5 tahun itu murah, mereka akan mengikatnya.

Peralihan dan Putaran

Ini hanyalah pengenalan ringkas untuk menghasilkan pergerakan dan bentuk lengkung. Anda sudah mengetahui bentuknya - miring ke atas (curam), miring ke bawah (terbalik) dan rata. Ini adalah sebahagian daripada pergerakan keluk hasil. Oleh itu mari kita lihat pergerakannya:

- Sekiranya semua hasil tenor bergerak dengan jumlah yang sama, maka pergeseran dalam lekukan disebut 'peralihan selari'. Cth. Hasil 1y, 2y, 5y, 10y, 15y, 20y dan 30y semuanya bergerak ± 0.5%.

- Sekiranya hasil semua tenor tidak bergerak dengan jumlah yang sama, maka pergeseran dalam lekukan disebut 'pergeseran tidak selari'.

Peralihan Tidak Selari

Putaran

Keluk curam (meluas antara kadar panjang dan kadar pendek) atau keluk rata (penyebaran tipis antara kadar panjang dan kadar pendek).

Rama-rama

Walaupun peralihan dan peralihan selari membincangkan pergerakan lurus, rama-rama adalah mengenai kelengkungan. Rama-rama adalah lekukan bentuk bonggol. Kadar pendek dan panjang lebih rendah daripada kadar tengah.

- Rama-rama Positif: Apabila rama-rama mengurangkan kelengkungannya dan menjadi lebih rata. Bonggol menjadi kurang bonggol. Kadar pendek, tengah dan panjang cenderung ke arah yang sama di mana kadar pendek dan panjang naik lebih banyak atau jatuh lebih sedikit dan / atau kadar tengah jatuh lebih banyak atau naik kurang menyebabkan kupu-kupu positif.

- Rama-rama Negatif: Apabila rama-rama meningkatkan kelengkungannya dan menjadi lebih besar. Kadar pendek dan panjang jatuh lebih banyak atau naik lebih sedikit dan / atau kadar tengah naik lebih banyak atau jatuh lebih sedikit menyebabkan kupu-kupu negatif.

Kesimpulannya

Atas sebab-sebab yang jelas, saya belum meletakkan gambar peralihan rama-rama yang berbeza atau lekuk curam atau lekuk rata dan sebagainya kerana anda harus membayangkannya dan mula memikirkan kemungkinan perdagangan yang anda boleh lakukan sekiranya anda menjangkakan setiap kejadian akan berlaku pada masa akan datang .

Keluk hasil seperti yang disebutkan pada awalnya adalah kurva hasil bon kerajaan. Tetapi ada juga keluk hasil penerbit korporat, keluk hasil berdasarkan penilaian kredit, kurva LIBOR, kurva OIS, kurva pertukaran (yang merupakan jenis keluk hasil) dan beberapa jenis keluk lain yang belum pernah disentuh. Variasi keluk hasil yang lain adalah keluk titik, garis lengkung, lengkung ke depan, dll. Saya harap anda mendapat penjelasan mengenai asas keluk hasil. Sekiranya ada, anda semestinya dapat memahami apa yang dibincangkan oleh 'pakar' mengenai keluk hasil.