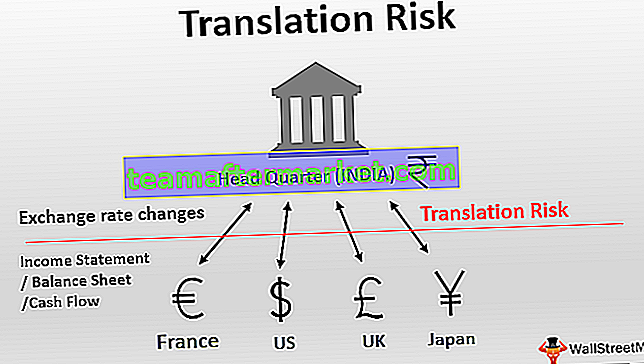

Apakah Risiko Terjemahan?

Risiko Terjemahan adalah risiko perubahan kedudukan kewangan syarikat (aset, liabiliti, ekuiti) disebabkan oleh perubahan kadar pertukaran dan biasanya dilihat semasa melaporkan penyata kewangan gabungan beberapa anak syarikat yang beroperasi di luar negara dalam mata wang domestik.

Kesannya terutama pada firma multinasional yang beroperasi dalam urus niaga antarabangsa dengan sengaja kerana asas pelanggan dan pembekal mereka. Dalam senario ini risiko terjemahan lebih seperti fenomena berterusan yang perlu dicatat setiap tahun dalam penyata kewangan. Selain itu, ia juga mempengaruhi firma yang mempunyai aset dalam mata wang asing dan perkara yang sama perlu direalisasikan atau dilaporkan dalam mata wang domestik. Ini adalah fenomena sekali sahaja dan prosedur perakaunan yang betul perlu dilaksanakan jika tidak, ia boleh menimbulkan masalah undang-undang.

Oleh kerana turun naik mata wang sukar untuk diramalkan, risiko terjemahan mungkin tidak dapat diramalkan yang menjadikannya lebih kompleks untuk dilaporkan dan oleh itu diperhatikan oleh badan pengawas. Risiko terjemahan berbeza dengan risiko transaksi yang mempengaruhi aliran tunai syarikat kerana risiko turun naik mata wang.

Contoh Risiko Terjemahan

Mari kita pertimbangkan contoh ringkas risiko terjemahan dan bagaimana ia mempengaruhi syarikat. Pertimbangkan syarikat Multi-Nasional yang beroperasi di geografi UK dan AS. Dengan operasi yang kami maksudkan, firma mempunyai aset dan liabiliti di kedua-dua negara.

Anggaplah pejabat AS firma ini mengalami kerugian operasi sebanyak $ 10,000. Walau bagaimanapun, bahagian UK dalam tempoh pelaporan yang sama menghasilkan keuntungan bersih £ 8,000. Sekarang kerana kadar penukaran dolar dan pound adalah 0.80, syarikat itu secara efektif tidak membuat kerugian atau keuntungan.

Keuntungannya di UK dibatalkan oleh kerugian di cawangan AS. Setakat ini begitu baik. Sekarang sebelum syarikat induk menggabungkan semua angka ini dan menyiapkan laporan sementara, terdapat perubahan senario makroekonomi.

Perbincangan BREXIT telah meningkat yang telah mempengaruhi harga Pound sterling. Begitu juga, kerana ketegangan ekonomi antara AS dan Iran di timur tengah, harga minyak mentah dan harga dolar berubah-ubah. Senario ini membawa kepada pergeseran kadar pertukaran dolar dolar dari 0,80 hingga 1,0.

Keuntungan yang dibatalkan kerana keuntungan di bahagian UK tiba-tiba menjadi sangat kecil yang membawa kepada keuntungan bersih bagi syarikat induk. Jadual di bawah merangkum kedua-dua senario tersebut.

Ini secara efektif bermaksud bahawa walaupun pada saat realisasi tidak ada untung / rugi, kini syarikat harus melaporkan kerugian kerana senario telah berubah kerana turun naik mata wang. Walaupun hipotesis, ini adalah salah satu contoh risiko terjemahan yang paling mudah.

Perkara Penting yang Perlu Diperhatikan Mengenai Perubahan Risiko Terjemahan

- Risiko terjemahan biasanya merupakan perubahan yang didorong oleh undang-undang yang diperlukan oleh pengawal selia. Ia timbul hanya apabila syarikat induk memutuskan untuk melaporkan penyata kewangan gabungan. Sebagai contoh, jika FMCG utama Unilever melaporkan penyata kewangan gabungan untuk anak syarikat AS, UK, dan Eropah, ia akan menghadapi risiko terjemahan. Walau bagaimanapun, jika syarikat-syarikat subsidiari ini bebas, tidak timbul kes risiko terjemahan. Ringkasnya risiko terjemahan bukanlah perubahan aliran tunai tetapi hanya hasil pelaporan kewangan gabungan.

- Oleh kerana risiko ini tidak mempengaruhi aliran tunai tetapi hanya struktur pelaporan, tidak timbul pertanyaan mengenai pengecualian cukai yang dapat digunakan oleh firma tersebut. Juga, tidak ada perubahan dalam nilai syarikat kerana risiko terjemahan, tidak seperti risiko dan pendedahan lain. Secara sederhana, ia lebih merupakan konsep yang boleh diukur daripada konsep aliran tunai. Perkara penting yang perlu diperhatikan ialah ia direkodkan ketika dilaporkan dan bukan ketika disedari. Oleh itu, tidak salah untuk mengatakan bahawa ia hanya menghasilkan keuntungan atau kerugian.

- Risiko yang timbul kerana risiko terjemahan terletak pada kunci kira-kira firma sebagai pendedahan terjemahan. Terdapat beberapa kaedah untuk mengukurnya seperti kaedah Semasa / tidak ada semasa, kaedah monetari / bukan wang, kaedah temporal, dan kaedah kadar semasa. Begitu juga, syarikat boleh menggunakan pelbagai cara untuk menguruskan pendedahan ini seperti menggunakan produk kewangan derivatif / eksotik seperti pilihan mata wang, pertukaran mata wang, dan kontrak hadapan. Kami akan melangkau perinciannya kerana ini adalah topik yang rumit dan boleh dibahas secara berasingan.

- Risiko terjemahan menimbulkan ancaman dari segi penyampaian angka yang tidak dijangka dimuka yang dapat menimbulkan beberapa pertanyaan keras yang ditimbulkan oleh pemegang saham untuk pihak pengurusan. Walau bagaimanapun, jika keadaan itu sementara dan turun naik mata wang yang tidak dijangka dapat kembali normal, ia tidak akan mempengaruhi syarikat. Ini kerana ini mungkin akan terbalik pada tempoh perakaunan berikutnya apabila keadaan ekonomi makro bertambah baik, dan pasaran mata wang telah bergerak ke arah yang baik dari firma. Namun, ini bukan alasan untuk tidak bersiap sedia menghadapi risiko terjemahan dan pengurusan harus mempunyai prosedur yang tepat untuk mengatasi pergerakan mata wang yang tidak menguntungkan ini.

Kesimpulannya

Pendedahan terjemahan yang timbul dari risiko terjemahan adalah pasti bagi syarikat yang beroperasi dalam urus niaga asing atau berurusan dalam mata wang asing. Ini lebih merupakan konsep perbendaharaan korporat yang digunakan untuk menerangkan risiko yang dihadapi syarikat ketika berurusan dengan pelanggan asing sehingga transaksi asing.

Urus niaga asing ini boleh menjadi seperti membayar pembekal mereka dalam mata wang yang berbeza atau mendapatkan pembayaran dari pelanggan mereka dalam mata wang asing. Entiti yang ingin mengurangkan risiko terjemahan harus terlibat dalam lindung nilai melalui derivatif atau produk kewangan eksotik supaya turun naik mata wang mempunyai kesan minimum terhadap bilangannya.

Kegagalan untuk melakukannya mungkin tidak menimbulkan kerumitan undang-undang tetapi juga kemarahan pelabur walaupun firma tersebut mungkin hanya berurusan dalam satu kali transaksi antarabangsa. Tidak perlu dikatakan, untuk syarikat tersenarai ia menjadi lebih penting kerana bendera merah seperti itu boleh menyebabkan pelabur kehilangan kepercayaan terhadap firma tersebut.