Apa itu Perjanjian Pembelian Balik Balik (Reverse Repo)?

Perjanjian Pembelian Balik Balik juga disebut reverse repo yang membawa kepada pelaksanaan perjanjian antara pembeli dan penjual yang menyatakan bahawa pembeli sekuriti yang membeli apa-apa jenis sekuriti atau aset mempunyai hak untuk menjualnya pada harga yang lebih tinggi di masa depan iaitu penjual yang harus menerima harga yang lebih tinggi pada masa akan datang.

Penjelasan Reverse Repo

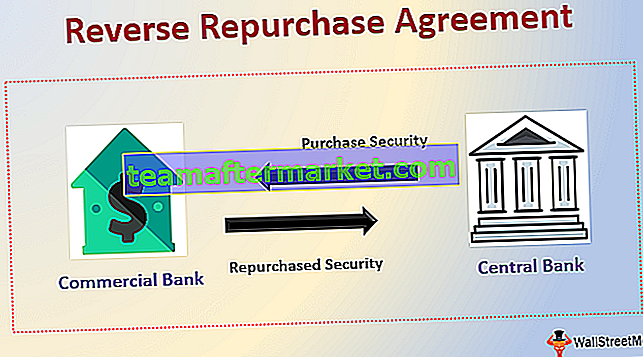

Dalam perjanjian pembelian balik terbalik, biasanya terdapat dua pihak yang terlibat. Satu bahagian pelaksanaan terutamanya terdiri daripada bank perdagangan yang membeli sekuriti dari bank pusat. Bahagian lain dari transaksi yang dilaksanakan merangkumi penjualan sekuriti atau aset yang dibeli lebih awal dari bank perdagangan ke bank pusat. Urus niaga ini yang umumnya melibatkan jual beli sekuriti juga dapat dilihat dari sudut pinjaman berdasarkan cagaran. Perjanjian ini lebih-lebih lagi adalah pinjaman semalam dengan terma dan syarat meluas hingga maksimum empat belas hari. Federal Reserve melaksanakan perjanjian pembelian balik secara terbalik dengan perjanjian yang melebihi 65 hari bekerja.

Komponen Perjanjian Pembelian Balik Balik

- Perjanjian pembelian balik atau repo terbalik terutamanya terdiri daripada dua pihak dan dengan itu dua bahagian transaksi. Satu bahagian adalah "Penjualan" dan bahagian lain adalah "Pembelian Balik". Ini melibatkan jaminan atau keselamatan yang penjual perolehi di bahagian "Jual" dari pembeli dan sekali lagi yang dikembalikan kepada pembeli semasa bahagian "Beli Balik".

- Anggaplah penjual menjual sekuriti pada harga $ 100 pada leg pertama dengan jaminan $ 1000, pada bahagian kedua penjual yang sama akan membeli balik sekuriti tersebut pada harga $ 150 dan juga mengembalikan jaminan $ 1000 kepada pihak lain yang terlibat. Perbezaannya iaitu $ 150 - $ 100 = $ 50 disebut margin potongan rambut.

- Pihak lain menghasilkan wang dalam bentuk faedah pada transaksi yang merupakan perbezaan yang diperoleh dengan cara menjual aset atau sekuriti pada kadar yang lebih tinggi. Pihak dengan cara ini juga telah memperoleh penggunaan keselamatan sementara.

Bagaimana Reverse Repo berfungsi?

Pengguna utama perjanjian tersebut pada umumnya adalah pihak berkuasa monetari, institusi kewangan, syarikat dana bersama, dana negara, bank perdagangan, dana pencen, syarikat insurans, dll. Kadar repo terbalik digunakan terutamanya oleh badan monetari untuk mendapatkan wang dari sistem perbankan dan untuk menekan atau melarang peningkatan kecairan di pasaran untuk mengawasi penawaran wang dalam ekonomi.

Pinjaman jangka pendek ini diberikan kepada pelabur yang mungkin mempunyai wang tunai yang mencukupi tetapi terdedah kepada risiko. Ini dapat digunakan untuk memperoleh posisi pendek di pasar yang sebelumnya dilindungi oleh pihak lain. Sekuriti tersebut dijual oleh penjual kepada pembeli dengan komitmen bahawa pada masa akan datang pembeli akan kembali menjual sekuriti yang sama kepada penjual. Perjanjian pembelian balik secara terbalik, buat masa ini, mengurangkan jumlah baki rizab dalam sistem perbankan.

Contoh

Kadar repo terbalik adalah kadar faedah yang ditawarkan oleh bank persekutuan kepada bank operasi lain yang menyimpan atau melaburkan rizab tunai atau sekuriti mereka ke dalam perbendaharaan bank persekutuan. Ini dianggap sebagai jalan letak kereta yang jauh lebih baik dan lebih selamat daripada memberi pinjaman yang sama kepada syarikat atau pelanggan seperti di repo terbalik sekuriti atau dana selamat dengan bank persekutuan.

Sebagai contoh, setiap bank persekutuan akan mempunyai peratusan tetap kadar repo terbalik yang ditawarkannya kepada pihak lain yang terlibat dalam perjanjian ini. Andaikan kita menganggap kadar repo terbalik yang ditetapkan oleh bank persekutuan di AS adalah 6%, yang bermaksud jika bank perdagangan mempunyai lebihan tunai $ 500,000 yang tersedia dengannya, bank boleh melabur sama dalam perjanjian repo terbalik dengan persekutuan bank.

Melakukan ini, bank perdagangan tertentu akan memperoleh faedah $ 30,000 yang juga disebut margin potongan rambut.

Kebaikan Reverse Repo

Berikut adalah beberapa faedah Perjanjian Pembelian Balik Balik.

- Ini mendorong bank-bank lain untuk menyimpan lebihan wang tunai mereka dengan bank persekutuan semasa tahap inflasi ekonomi yang tinggi sehingga bank-bank dapat memperoleh lebih banyak pulangan atas kelebihan dana mereka.

- Ini adalah cara memperoleh keuntungan dalam kaedah margin yang diperoleh kerana penjualan sekuriti atau simpanan tunai tertentu pada kadar yang lebih tinggi kepada penjual asal. Dalam kes bank, keuntungan yang diperoleh adalah dalam proses faedah yang diperoleh kerana meletakkan lebihan wang tunai dengan bank pusat atau pusat

- Reverse repo rate adalah kaedah instrumental untuk mengawal penawaran wang yang ada dalam ekonomi.

- Kadar yang tinggi membantu menyuntikkan kecairan ke dalam ekonomi

- Ia mendorong bank perdagangan untuk melabur atau menyimpan lebihan dana dengan bank persekutuan untuk memperoleh pulangan yang lebih tinggi.

Risiko

- Bank persekutuan harus menghadapi kos dengan perjanjian repo terbalik yang tidak serupa dengan kos yang dihadapi oleh rakan sekutu persekutuan yang lain, jadi perbezaan kos ini mesti dipertanggungjawabkan di suatu tempat.

- Repo terbalik secara besar-besaran boleh menyebabkan gangguan perbankan utama.

- Perjanjian pembelian balik terbalik dengan rakan niaga entiti biasanya tidak mempunyai penubuhan yang betul.

- Kesihatan kewangan kedua-dua pihak yang terlibat dan nilai cagaran tidak diukur atau diperiksa secara adil.

- Counterparty berpeluang mungkir pada kewajibannya.

- Jaminan yang diberikan cenderung kehilangan nilai kerana turun naik di pasaran dan perubahan dalam senario pasaran.

Kesimpulannya

Perjanjian pembelian balik adalah kaedah pengganti untuk menyediakan kecairan kepada portfolio. Ini adalah kaedah untuk mencegah pembubaran portfolio untuk menghadapi keperluan tunai yang tidak dijangka. Ia juga digunakan sebagai amalan pengurusan tunai yang berkesan.

Repo terbalik adalah deposit cagaran bagi pemberi pinjaman dana yang menyediakan dirinya dengan ruang lingkup pelaburan jangka pendek dan dengan cara ini juga mewujudkan jalan keluar untuk meminjam sekuriti untuk mendapatkan kedudukan pendek tertentu. Secara amnya disasarkan untuk mengawal penawaran wang dalam ekonomi secara keseluruhan. Mereka juga dianggap lebih selamat kerana terutamanya melibatkan sekuriti perbendaharaan.