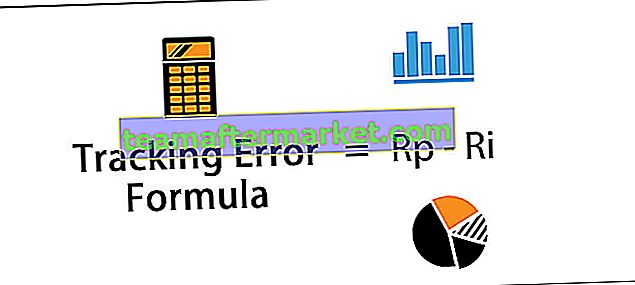

Rumus untuk Mengesan Ralat (Definisi)

Formula Ralat Penjejakan digunakan untuk mengukur perbezaan yang timbul antara tingkah laku harga portfolio dan tingkah laku harga penanda aras masing-masing dan mengikut formula Pengiraan Ralat Penjejakan dilakukan dengan mengira sisihan piawai perbezaan pengembalian portfolio dan penanda aras dalam jangka masa.

Kesalahan penjejakan hanyalah ukuran untuk mengukur berapa banyak pengembalian portfolio atau dana bersama menyimpang dari pengembalian indeks yang cuba ditirunya dari segi komponen indeks dan juga dalam jangka masa pengembalian indeks tersebut. Terdapat beberapa dana bersama di mana pengurus dana dana tersebut bertujuan untuk membina dana tersebut dengan meniru stok indeks tertentu secara dekat, dengan mencuba menambahkan stok dalam dana dengan perkadaran yang sama. Terdapat dua formula untuk mengira kesalahan penjejakan untuk portfolio.

The Kaedah pertama adalah dengan hanya membuat perbezaan antara pulangan portfolio dan pulangan daripada indeks ia cuba untuk meniru

Ralat Penjejakan = Rp-Ri- Rp = Pulangan dari portfolio

- Ri = Kembali dari indeks

Terdapat kaedah lain untuk mengira kesalahan pelacakan portfolio berkenaan dengan pengembalian dari indeks yang dijejaki oleh portfolio.

The Kaedah kedua mengambil sisihan piawai pulangan portfolio dan penanda aras.

Satu-satunya perbezaan adalah dalam kaedah ini seperti mengira sisihan piawai pengembalian portfolio dan indeks, portfolio cuba ditiru. Kaedah kedua adalah kaedah yang lebih popular dan digunakan apabila siri data mempunyai sejarah yang panjang, dengan kata lain apabila data sejarah pengembalian dua pemboleh ubah tersedia untuk jangka masa yang lebih lama.

Penjelasan

Kesalahan penjejakan adalah ukuran untuk mengetahui sejauh mana pengembalian portfolio atau dana bersama menyimpang dari pengembalian indeks yang cuba ditiru dari segi komponen indeks dan juga dalam jangka masa pengembalian indeks tersebut. Tetapi selalunya ia tidak dapat ditiru dengan tepat dari segi pengembalian, kerana pelbagai faktor seperti masa membeli saham, penilaian peribadi pengurus dana untuk mengubah bahagian bergantung pada gaya pelaburannya.

Selain daripada itu, turun naik saham dalam portfolio dan pelbagai caj yang dikenakan untuk pelabur ketika mereka melabur dalam dana bersama juga mengakibatkan penyimpangan pulangan portfolio dan indeks yang dijejaki portfolio.

Contoh

Anda boleh memuat turun Templat Excel Formula Saham Biasa ini di sini - Templat Excel Formula Saham BiasaContoh # 1

Mari kita cuba melakukan pengiraan kesalahan penjejakan dengan bantuan contoh sewenang-wenangnya untuk dana bersama A yang mengesan indeks minyak dan gas. Ia dikira dengan perbezaan pengembalian dua pemboleh ubah.

Pengiraan Ralat Penjejakan = Ra - Ro & G

- Ra = Kembali dari portfolio

- Ro & g = Kembali dari indeks minyak dan gas

Katakan pulangan dari portfolio adalah 7% dan pulangan dari penanda aras adalah 6%. Pengiraannya adalah seperti berikut,

Dalam kes ini, kesalahan penjejakan untuk portfolio akan menjadi 1%.

Contoh # 2

Ada yang dikendalikan bersama oleh pengurus dana di SBI. Nama dana yang dimaksudkan ialah SBI- ETF Nifty Bank. Dana khusus ini dibina dengan mengambil komponen bank dengan baik mengikut perkadaran saham perbankan dalam indeks bank yang bagus.

Ralat Penjejakan = Rp-Ri

Pulangan satu tahun dari portfolio adalah 8.9% dan pulangan satu tahun dari indeks Nifty penanda aras adalah 8.6%.

Dalam kes ini, kesalahan penjejakan untuk portfolio akan menjadi 0.3%.

Contoh # 3

Ada yang dikendalikan bersama oleh pengurus dana di Axis Bank. Nama dana yang dimaksudkan ialah Axis Nifty ETF. Dana khas ini dibina dengan mengambil komponen 50 yang lebih baik dalam perkadaran di mana stok indeks berada dalam indeks Nifty.

Pulangan satu tahun dari portfolio ialah 5.4% dan pulangan satu tahun dari indeks Nifty penanda aras adalah 3.9%.

Dalam kes ini, kesalahan penjejakan untuk portfolio akan menjadi 1.5%.

Penggunaan Formula Kesalahan Penjejakan

Ia membantu para pelabur dana untuk memahami sama ada dana tersebut mengesan dan meniru komponen indeks yang disusunnya sebagai penanda aras. Ini menunjukkan sama ada pengurus dana cuba mengesan tanda aras secara aktif atau dia menggunakan gayanya untuk mengubahnya. Ia juga membantu para pelabur untuk mengetahui sama ada caj tersebut cukup tinggi untuk dana mempengaruhi pengembalian dana.