Apakah Nisbah EV kepada Jualan?

EV to Sales Ratio adalah metrik penilaian yang digunakan untuk memahami jumlah penilaian syarikat berbanding penjualannya dan dikira dengan membahagikan nilai perusahaan (Cap Pasaran Semasa + Hutang + Minoriti + saham pilihan - tunai) dengan penjualan tahunan syarikat.

Lihat model Kewangan IPO Box di atas dengan ramalan. Apa yang kami perhatikan ialah BOX membuat kerugian bukan hanya di Operasi tetapi juga di Tingkat Pendapatan Bersih. Bagaimana anda menghargai syarikat seperti itu yang berkembang pesat tetapi aliran tunai bebas negatif?

Dalam kes seperti itu, kita tidak dapat menerapkan gandaan penilaian seperti nisbah PE (kerana pendapatan negatif), EV ke EBITDA (jika EBITDA negatif), atau pendekatan DCF (ketika FCFF negatif). Alat penilaian yang membantu kita adalah EV to Sales.

Dalam artikel ini, kita akan menggali lebih mendalam -

Apa yang kita maksudkan dengan Rasio Nilai untuk Hasil Perusahaan?

EV / Sales adalah nisbah yang menarik. Ini mengambil kira nilai perusahaan, dan kemudian nilai perusahaan dibandingkan dengan penjualan perusahaan. Sekarang, mengapa kita mesti mengira nisbah ini? Dengan nisbah ini, kami mendapat idea tentang berapa kos bagi pelabur berbanding penjualan per unit.

Dari sudut pandangan pelabur, terdapat dua tafsiran yang paling penting -

- Sekiranya nisbah ini lebih tinggi, maka dianggap bahawa syarikat itu lebih mahal, dan bukan pertaruhan yang baik bagi pelabur untuk melabur kerana mereka tidak akan mendapat keuntungan langsung daripada pelaburan ini.

- Sekiranya nisbah ini lebih rendah, maka ia dianggap sebagai peluang pelaburan yang besar bagi pelabur; kerana apabila EV / Penjualan lebih rendah, ia dianggap sebagai tidak dinilai, dan jika para pelabur melabur, mereka akan mendapat keuntungan yang baik.

Oleh itu, jika anda seorang pelabur dan berfikir untuk melabur dalam sebuah syarikat, tetapi tidak tahu sama ada ia merupakan pertaruhan yang baik atau tidak, hitung nisbah Nilai untuk Jualan Perusahaan, dan anda pasti tahu! Sekiranya lebih tinggi, jauhi pelaburan; dan jika lebih rendah, teruskan dan melabur dalam syarikat (tertakluk kepada nisbah lain kerana, sebagai pelabur, anda tidak seharusnya mengambil keputusan berdasarkan satu nisbah sahaja).

Formula Nilai Perusahaan hingga Jualan

Mari kita mulakan dengan Nilai Perusahaan (EV). Untuk mengetahui nilai perusahaan, kita perlu mengetahui tiga perkara khusus - permodalan pasaran, hutang yang belum dibayar, dan wang tunai dan baki bank.

Inilah formula Nilai Perusahaan (EV) -

EV = Permodalan Pasaran + Hutang Luar Biasa - Tunai & baki Bank

Sekarang, kita perlu mengetahui bagaimana setiap dari mereka harus dipertimbangkan.

Permodalan Pasaran adalah nilai yang kita dapat apabila kita mengalikan saham syarikat yang belum dijelaskan dengan harga pasaran setiap saham. Bagaimana kita mesti mengira? Ini caranya -

Katakan Syarikat A mempunyai saham beredar 10,000, dan harga pasaran setiap saham pada masa ini adalah AS $ 10 sesaham. Oleh itu, permodalan pasaran adalah = (saham tertunggak dari harga pasaran A * setiap saham pada masa ini) = (10,000 * US $ 10) = AS $ 100,000

Hutang tertunggak adalah liabiliti jangka panjang yang perlu dibayar oleh syarikat dalam jangka masa panjang.

Dan baki tunai & bank adalah aset cair syarikat yang perlu ditolak dari jumlah permodalan pasaran dan hutang tertunggak. (Juga, lihat artikel terperinci mengenai Tunai & Setara Tunai)

Kami telah memahami semua komponen Nilai Perusahaan (EV), yang kini dapat kita hitung. Mari kita bercakap mengenai Jualan.

Apa yang akan kita anggap sebagai "penjualan" dalam nisbah ini?

Ketika kita mengambil penjualan, itu adalah penjualan bersih, bukan penjualan kasar. Penjualan kasar adalah angka yang merangkumi diskaun penjualan dan / atau pulangan penjualan. Kami akan mengambil penjualan bersih, dan itu bermaksud kami perlu mengecualikan potongan penjualan dan pulangan penjualan (jika ada) dari penjualan kasar untuk mendapatkan angka yang tepat.

Contoh EV to Revenue

Mari kita lihat beberapa contoh untuk memahami cara mengira nilai perusahaan hingga penjualan. Kita akan melihat contoh ringkas terlebih dahulu, dan kemudian kita akan menggambarkan nisbah dengan dua contoh kompleks.

Contoh # 1

Kami mempunyai maklumat berikut -

| Perincian | Dalam US $ |

| Harga Saham Pasaran | 15 / kongsi |

| Saham Terunggul | 100,000 saham |

| Liabiliti jangka panjang | 2000,000 |

| Baki Tunai & Bank | 40,000 |

| Jualan | 1,000,000 |

Hitung Nilai Perusahaan dan nisbah EV / Jualan.

Ini adalah contoh yang mudah, dan kita akan mengikutinya, seperti yang telah kita jelaskan sebelumnya.

Pertama, kita akan mengira permodalan pasaran dengan mengalikan saham tertunggak dengan harga pasaran sesaham.

| Perincian | Dalam US $ |

| Harga Pasaran Saham (A) | 15 / kongsi |

| Saham Luar Biasa (B) | 100,000 saham |

| Permodalan Pasaran (A * B) | 1,500,000 |

Sekarang, mari kita mempunyai kapitalisasi pasaran, kita dapat mengira nilai perusahaan (EV).

| Perincian | Dalam US $ |

| Permodalan Pasaran | 1,500,000 |

| Liabiliti jangka panjang | 2,000,000 |

| (-) Baki Tunai & Bank | (40,000) |

| Nilai Perusahaan (EV) | 3,460,000 |

Kami tahu nilai perusahaan dan penjualan sudah disebutkan. Jadi sekarang, kita dapat memastikan banyaknya

| Perincian | Dalam US $ |

| Nilai Perusahaan (EV) | 3,460,000 |

| Jualan | 1,000,000 |

| EV / Jualan | 3.46 |

Bergantung pada industri, pelabur perlu memahami sama ada 3.46 adalah nisbah yang lebih tinggi atau lebih rendah, dan kemudian pelabur dapat memutuskan sama ada untuk melabur dalam syarikat atau tidak.

Contoh # 2

Mari lihat maklumat berikut -

| Perincian | Dalam US $ |

| Harga Saham Pasaran | 12 / kongsi |

| Nilai buku sesaham | 10 / kongsi |

| Nilai Buku Saham | 2,500,000 |

| Hutang jangka masa panjang | 3.000.000 |

| Baki Tunai & Bank | 500,000 |

| Jualan Kasar | 1,500,000 |

| Pulangan Jualan | 400,000 |

Hitung nilai perusahaan (EV) dan nisbah EV / Jualan.

Dalam contoh ini, pengiraannya agak rumit kerana pertama, kita perlu mengetahui jumlah saham, dan kemudian kita dapat mengira permodalan pasaran.

Oleh itu, mari kita ketahui saham yang belum dibayar terlebih dahulu.

| Perincian | Dalam US $ |

| Nilai Saham Buku (A) | 2,500,000 |

| Nilai buku sesaham (B) | 10 / kongsi |

| Saham Terunggul (A / B) | 250,000 saham |

Kami mengetahui harga pasaran sesaham, dan sekarang kami mempunyai jumlah saham beredar yang tepat. Kemudian kita dapat menghitung permodalan pasaran dengan segera

| Perincian | Dalam US $ |

| Saham Luar Biasa (C) | 250,000 saham |

| Harga Pasaran Saham (D) | 12 / kongsi |

| Permodalan Pasaran (C * D) | 3.000.000 |

Kita sekarang mempunyai permodalan pasaran. Oleh itu, lebih mudah untuk mengira nilai perusahaan. Mari hitung nilai perusahaan sekarang -

| Perincian | Dalam US $ |

| Permodalan Pasaran | 3.000.000 |

| Liabiliti jangka panjang | 3.000.000 |

| (-) Baki Tunai & Bank | (500,000) |

| Nilai Perusahaan (EV) | 5,500,000 |

Kami sekarang akan mengira penjualan bersih. Oleh kerana kita tidak dapat memasukkan penjualan kasar dalam nisbah, kita perlu mengurangkan pulangan penjualan dari penjualan kasar dan mengetahui penjualan bersih terlebih dahulu.

| Perincian | Dalam US $ |

| Jualan Kasar | 1,500,000 |

| (-) Pulangan Jualan | (400,000) |

| Jualan bersih | 1,100,000 |

Kami kini mempunyai nilai perusahaan dan penjualan bersih juga. Oleh itu, kita dapat memastikan nisbah ini.

| Perincian | Dalam US $ |

| Nilai Perusahaan (EV) | 5,500,000 |

| Jualan | 1,100,000 |

| EV / Jualan | 5.00x |

Nilai perusahaan untuk Jualan adalah 5x, yang lebih tinggi atau lebih rendah bergantung pada industri di mana firma tersebut beroperasi. Oleh itu, jika EV / Penjualan industri biasanya lebih tinggi, maka pelabur boleh melabur dalam syarikat tersebut. Dan jika tidak, pelabur perlu berfikir dua kali sebelum melabur di syarikat. Tetapi sebagai pelabur, sangat penting untuk anda periksa dengan semua nisbah lain untuk membuat kesimpulan yang konkrit.

Bila hendak menggunakan EV / Sales?

- EV to Revenue sangat sukar untuk dimainkan dari sudut perakaunan. Walaupun ini adalah ukuran kasar, ini memberi kita wawasan yang besar tentang berapa banyak yang kita bayar untuk penjualan per unit syarikat.

- Ia sangat berguna apabila terdapat perbezaan yang signifikan dalam dasar perakaunan syarikat . Nisbah PE, sebaliknya, boleh berubah secara mendadak dengan perubahan dalam dasar perakaunan.

- Ia boleh digunakan untuk syarikat yang mempunyai aliran tunai bebas negatif atau syarikat yang tidak menguntungkan. Sebilangan besar permulaan e-dagang internet (berjalan tidak menguntungkan) seperti Flipkart, Uber, Godaddy, dan lain-lain boleh dinilai menggunakan EV / Sales.

- EV / penjualan boleh berguna untuk mengenal pasti potensi penyusunan semula. Andrew Griffin menyatakan dalam perbincangannya mengenai penyusunan semula bahawa Alcatel-Lucent melaporkan kerugian dengan setiap tahun dan bernilai 0.1x Ev / Sales. Menurutnya, peraturan utama adalah bahawa syarikat yang matang harus berdagang dengan EV / penjualan peratusan margin EBITnya, dibahagi dengan 10. Oleh itu, jika margin EBIT dijangkakan 10%, ia seharusnya berdagang pada 1x ganda ; jika dijangkakan 5%, maka 0.5xEV / Penjualan. Andrew menjangkakan bahawa syarikat itu akan mencapai sekurang-kurangnya 3% margin EBIT, dan oleh itu, syarikat itu kelihatan tidak dinilai.

Mana yang Lebih Baik - EV ke Jualan berbanding Harga ke Jualan?

Perkara pertama, nisbah Harga dan Jualan secara teknikalnya tidak betul. Harga per saham adalah harga di mana seseorang dapat membeli saham, iaitu, ia dimiliki oleh pemegang saham atau pemegang ekuiti. Walau bagaimanapun, apabila kita mempertimbangkan penyebut - Penjualan, ia adalah item pra-hutang. Ini bermaksud bahawa kita belum melunaskan faedah, dan oleh itu, ia adalah milik pemegang hutang dan juga pemegang ekuiti. Ini bermaksud bahawa pengangka milik pemegang ekuiti, dan penyebutnya adalah milik pemegang hutang dan ekuiti. Ini menjadikan perbandingan epal dengan jeruk dan oleh itu tidak betul.

Walau bagaimanapun, anda masih akan menemui banyak penganalisis menggunakan nisbah ini. Dalam nisbah Harga hingga Jualan, seorang penganalisis mungkin menggunakan permodalan pasaran untuk memahami berapa kos untuk membeli syarikat. Walau bagaimanapun, dalam P / S, hutang tidak dipertimbangkan. Sekiranya syarikat mempunyai jumlah hutang yang besar dalam struktur permodalannya, maka kesimpulan penilaian yang diambil dari nisbah Harga hingga Jualan akan salah. Itulah sebabnya EV / Sales adalah nisbah yang lebih baik daripada P / S Ratio.

Mari kita ambil contoh Godaddy.

Sekiranya anda melihat trend EV ke Sales dan Price To Sales Godaddy, anda akan perhatikan bahawa terdapat perbezaan yang ketara dalam kedua-dua nisbah tersebut. Kenapa?

sumber: ycharts

Untuk menjawab soalan ini, kita perlu memahami konsep berikut.

Nilai perusahaan = Cap pasaran + Hutang - Tunai.

Sekarang bila anda fikir Nilai Enterprise akan sangat berbeza dengan Permodalan Pasaran. Ini boleh berlaku apabila (Hutang - Tunai) adalah bilangan yang signifikan.

sumber: Godaddy SEC Filings

Lembaran Imbangan Godaddy mendedahkan adanya sejumlah besar hutang ($ 1,039.8 juta). Nisbah Hutang kepada Ekuiti lebih besar daripada 2.0x. Walau bagaimanapun, Godaddy mempunyai wang tunai & setara tunai $ 352 juta. Sumbangan (Hutang - Tunai) cukup ketara dalam kes Godaddy, dan oleh itu, kedua-dua nisbahnya berbeza.

Mari kita membezakannya dengan Amazon. Nisbah Harga dan Jualan Amazon dan nisbah EV hingga Jualan hampir saling meniru.

sumber: ycharts

Nisbah Hutang ke Ekuiti Amazon rendah (kurang dari 0.75x), dan mereka mempunyai sejumlah besar wang tunai. Oleh kerana itu, (Hutang - Tunai) tidak menyumbang nilai Enterprise Amazon secara bermakna. Oleh itu, kami perhatikan bahawa Harga ke Jualan dan EV ke Penjualan Amazon adalah serupa.

sumber: Filing SEC Amazon

Menggunakan EV to Sales untuk Penilaian IPO Box

# 1 - Kaedah Komparasi Berbanding menggunakan EV / Penjualan

Harap maklum bahawa saya telah lama melakukan Penilaian IPO Kotak ini, dan sejak itu saya tidak mengemas kini nombornya. Namun, dari memahami sudut pandang EV / Sales, contoh ini masih berlaku.

Kerana melakukan analisis komparasi cepat syarikat SaaS, saya mengambil data syarikat SaaS dari BVP Cloud Index.

Kami perhatikan bahawa Box tidak menguntungkan dan negatif juga di peringkat EBITDA. Satu-satunya pilihan untuk menilai syarikat seperti itu dengan aliran tunai bebas negatif adalah menggunakan EV / Sales.

Kami membuat pemerhatian berikut dari jadual di atas.

- Syarikat cloud didagangkan pada purata 9.5x EV / Penjualan Berganda.

- Kami perhatikan syarikat seperti Xero adalah outlier yang berdagang pada 44x EV / Penjualan berganda (jangkaan pertumbuhan 2014 sebanyak 94%).

- Syarikat awan berdagang pada EV / EBITDA gandaan 32x.

Penilaian Kotak

- Nilai Box Inc berkisar antara $ 11.02 (kes pesimis) hingga $ 24.74 (kes optimistik)

- Penilaian yang paling diharapkan untuk Box Inc menggunakan Relative Valuation adalah $ 16.77 (dijangka)

# 2 - Analisis Pemerolehan Sebanding menggunakan EV / Penjualan

Di sini kami menggunakan kaedah pemerolehan setanding untuk mencari nilai Box IPO. untuk ini, kami membuat catatan semua transaksi dalam domain yang serupa dan nisbah Nilai Perusahaan terhadap Jualan mereka.

Berikut adalah beberapa transaksi M&A yang besar sejak kebelakangan ini.

Berdasarkan analisis pemerolehan setanding di atas, kami dapat membuat kesimpulan berikut untuk Penilaian Kotak -

- Gandaan rata-rata 7.4x menyiratkan penilaian mendekati $ 1.8 bilion (menunjukkan harga saham $ 18.4 / saham)

- Gandaan tertinggi 9.7x menunjukkan penilaian $ 2.4 bilion (menunjukkan harga saham $ 24.7 / saham)

- Gandaan terendah 4.1x menunjukkan penilaian $ 1.1 bilion (menunjukkan harga saham $ 9.3 / saham)

di atas, ramalan Penjualan yang digunakan untuk Box adalah $ 248,38 juta.

Batasan Nilai Perusahaan untuk Jualan

EV / Sales adalah metrik yang baik untuk mengetahui sama ada melabur dalam syarikat atau tidak. Walau bagaimanapun, ia berdasarkan banyak pemboleh ubah yang mungkin berubah dalam beberapa hari. Dan tidak digalakkan para pelabur bergantung pada satu nisbah untuk memutuskan pelaburan. Para pelabur harus maju dan melihat nisbah yang berbeza untuk mendapatkan maklumat konkrit sebelum melaburkan wang mereka ke dalam pelaburan apa pun.

Dalam analisis akhir

Sekiranya anda tahu cara mengira EV, anda tidak boleh menggunakan kapitalisasi pasaran sahaja kerana hutang juga harus dipertimbangkan dalam persamaan.

Video Nisbah Nilai Perusahaan untuk Jualan

Catatan Berguna

Original text

- Margin EBIT

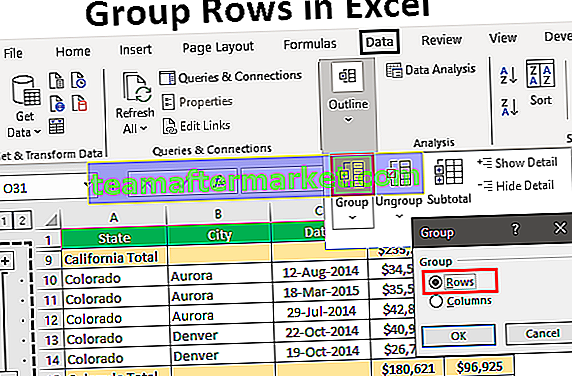

- Analisis nisbah

- P / CF

- Pelbagai PEG <