Apakah pertukaran dalam kewangan?

Pertukaran kewangan melibatkan kontrak antara dua pihak atau lebih pada kontrak derivatif yang melibatkan pertukaran aliran tunai berdasarkan jumlah prinsipal notional yang telah ditentukan, yang biasanya merangkumi pertukaran kadar faedah yang merupakan pertukaran kadar faedah terapung dengan kadar faedah tetap dan pertukaran mata wang yang merupakan pertukaran kadar mata wang tetap satu negara dengan kadar mata wang terapung dari negara lain dll.

Contohnya

Mari kita memahaminya dengan bantuan contoh.

EDU Inc. menandatangani kontrak kewangan dengan CBA Inc. di mana mereka telah bersetuju untuk menukar aliran tunai menjadikan LIBOR sebagai penanda arasnya di mana EDU Inc. akan membayar kadar tetap 5% dan menerima kadar terapung LIBOR + 2% dari CBA Inc.

Sekarang jika kita lihat, dalam kontrak kewangan ini terdapat dua bahagian transaksi untuk kedua-dua pihak.

- EDU Inc. membayar kadar tetap 5% dan menerima kadar terapung (LIBOR Tahunan + 2%) sedangkan CBA Inc. membayar kadar terapung (LIBOR Tahunan + 2%) dan menerima kadar tetap (5%).

Untuk memahami ini, mari kita lihat angka sekarang.

Dalam contoh di atas, mari kita anggap bahawa kedua-dua pihak telah menandatangani kontrak pertukaran selama satu tahun dengan prinsipal notional Rs.1,00,000 / - (kerana ini adalah pertukaran kadar faedah, oleh itu prinsipal tidak akan ditukar). Dan setelah satu tahun, LIBOR satu tahun di pasaran semasa adalah 2.75%.

Kami akan menganalisis aliran tunai untuk dua senario:

- Apabila LIBOR satu tahun adalah 2.75%,

- Apabila LIBOR satu tahun meningkat 50 bps menjadi 3.25%

Senario 1 (Apabila LIBOR satu tahun adalah 2.75%)

Senario 2 (Apabila LIBOR satu tahun adalah 3.25%)

Melihat pertukaran aliran tunai di atas, satu persoalan jelas terlintas di fikiran kita bahawa mengapa institusi kewangan membuat perjanjian pertukaran. Ini jelas terlihat dalam senario 1 bahawa pihak yang membayar tetap mendapat keuntungan dari pertukaran tersebut. Walau bagaimanapun, apabila LIBOR satu tahun meningkat 50 bps menjadi 5.25%, kerugian adalah disebabkan oleh perjanjian pertukaran yang sama.

Jawapan untuk ini adalah kelebihan kadar perbandingan bagi kedua-dua pihak.

Kelebihan Kadar Perbandingan

Kelebihan kadar perbandingan menunjukkan bahawa apabila salah satu daripada dua peminjam mempunyai kelebihan perbandingan dalam pasaran kadar tetap atau terapung, mereka lebih baik membayar tanggungjawab mereka dengan melakukan pertukaran. Ini pada dasarnya mengurangkan kos kedua-dua pihak. Walau bagaimanapun, argumen kelebihan perbandingan menganggap bahawa tidak ada risiko kredit yang terlibat dan dana boleh dipinjam sepanjang hayat pertukaran.

Untuk memahami kelebihan kadar perbandingan, mari kita anggap bahawa EDU Inc. dan CBA Inc. mempunyai kemampuan pinjaman mereka sendiri di kedua-dua tetap dan juga pasaran terapung (seperti yang disebutkan dalam jadual di bawah).

| Syarikat | Memperbaiki Peminjaman Pasaran | Pinjaman Pasar Terapung |

| EDU Inc. | 4.00% | LIBOR satu tahun-0.1% |

| CBA Inc. | 5.20% | LIBOR satu tahun + 0.6% |

Dalam jadual di atas, kita dapat melihat bahawa EDU Inc. mempunyai kelebihan mutlak di kedua pasaran, sedangkan CBA Inc. mempunyai kelebihan perbandingan di pasaran kadar terapung (kerana CBA Inc. membayar 0,5% lebih banyak daripada EDU Inc.). Dengan andaian kedua-dua pihak telah membuat perjanjian Swap dengan syarat bahawa EDU Inc. akan membayar satu tahun LIBOR dan menerima 4.35% setahun

Aliran tunai untuk perjanjian ini dijelaskan dalam jadual di bawah untuk kedua-dua pihak.

| Aliran Tunai untuk EDU Inc. | |

| Diterima dalam perjanjian Swap | 4.35% |

| Hutang dalam perjanjian Tukar | KEBAJIKAN |

| Hutang dalam pinjaman pasaran tetap | 4.00% |

| Kesan Bersih | LIBOR-0.35% |

| Aliran Tunai untuk EDU Inc. | |

| Diterima dalam perjanjian Swap | KEBAJIKAN |

| Hutang dalam perjanjian Tukar | 4.35% |

| Hutang dalam pinjaman pasaran terapung | LIBOR + 0.6% |

| Kesan Bersih | 4.95% |

Melihat aliran tunai di atas, kita dapat mengatakan bahawa EDU Inc. mempunyai aliran tunai bersih LIBOR - 0,35% setahun memberikan kelebihan 0.25% , yang harus dibayar oleh EDU Inc. jika masuk terus di pasaran terapung iaitu KEBAJIKAN - 0.1%.

Dalam senario kedua untuk CBA Inc., aliran tunai bersih adalah 4,95% setahun sehingga memberikan kelebihan 0,25% di pasaran pinjaman tetap, jika ia berlaku secara langsung iaitu 5,20%.

Jenis Pertukaran dalam Kewangan

Terdapat beberapa jenis pertukaran yang ditransaksikan dalam dunia kewangan. Mereka adalah komoditi, mata wang, turun naik, hutang, kegagalan kredit, puttable, pertukaran Swap kadar faedah, pertukaran ekuiti, dll.

Kami akan melihat pertukaran Mata Wang secara terperinci kemudian dalam artikel ini.

Penilaian Pertukaran dalam Kewangan

Seperti yang kita ketahui bahawa Swap tidak lain adalah siri atau gabungan bon untuk kedua-dua rakan niaga dan oleh itu penilaiannya juga mudah.

Contohnya anggap dua rakan niaga A dan B mengadakan perjanjian Swap di mana A membayar tetap dan menerima apungan (rujuk gambar: 2 di bawah). Dalam susunan ini, jika kita lihat ada pakej dua ikatan untuk A.

- A adalah pendek pada bon pembayaran kupon tetap dan

- Lama menggunakan kupon terapung yang membayar bon.

Pada titik waktu tertentu, nilai pertukaran untuk penanda tetap tetap adalah perbezaan antara nilai sekarang pembayaran kadar terapung yang masih ada dan nilai sekarang pembayaran baki tetap tetap ( B apungan - B tetap ). Manakala bagi penerima kadar tetap, nilai pertukaran adalah perbezaan antara nilai sekarang pembayaran tetap tetap dan nilai sekarang pembayaran baki kadar tetap ( B tetap - B apung). Kami dapat mengira nilai pertukaran untuk salah satu pihak dan kemudian mencari yang lain dengan mudah kerana pertukaran adalah kontrak derivatif dan kami menyedari bahawa derivatif adalah permainan sifar jumlah di mana keuntungan untuk satu pihak adalah sama dan bertentangan dengan kerugian dari yang lain. Oleh itu, formula untuk nilai perjanjian pertukaran dapat diringkaskan seperti di bawah:

- Nilai perjanjian Swap (untuk Floating ratepayer) = PV pembayaran baki tetap (B tetap ) - Nilai baki kadar tetap (B apungan ) atau B tetap - B

- Nilai perjanjian Pertukaran (untuk Tetap Tetap Tetap) = PV pembayaran baki kadar terapung (B apungan ) - Nilai baki kadar tetap (B tetap ) atau B apung - B

Di sini, satu perkara perlu diperhatikan bahawa pada tarikh penyelesaian, nilai bon kupon terapung selalu sama dengan prinsipal notional kerana pada tarikh kadar kupon penyelesaian adalah sama dengan YTM atau bon adalah bon bon.

Contohnya

Anggap A & B menandatangani Perjanjian Pertukaran selama dua tahun di mana A membayar tetap (di sini A pendek dengan bon pembayaran kupon tetap) pada kadar 4% dan menerima LIBOR dari B. Satu tahun sudah berlalu dan kedua-dua pihak mahu untuk menamatkan perjanjian dengan segera.

Prinsipal notional adalah Rs.1,00,000 / - dan LIBOR dua tahun adalah 4.5%.

Senario -1 (jika pihak A membayar tetap)

Di sini, kerana perjanjian pertukaran itu seharusnya berakhir setelah dua tahun tetapi ia akan ditamatkan oleh pihak lawan hanya setelah satu tahun. Oleh itu, kita harus menghargai pertukaran pada akhir satu tahun.

Berdasarkan formula di atas, nilai pertukaran = B apungan - B tetap, Di mana

B float = PV dari semua pembayaran kadar apungan yang tinggal dan,

B tetap = PV dari baki pembayaran tetap.

Pengiraan:

B float = kerana kita menilai Swap pada tarikh penyelesaian, PV pembayaran kadar terapung akan menjadi prinsipal notional yaitu Rs.100000 / -. Juga, diandaikan bahawa pada tanggal penyelesaian, pembayaran kupon telah dilakukan kepada pihak yang panjang.

Oleh itu, B apungan = Rs.100000 / -

B tetap = Jumlah pembayaran tetap yang akan dibuat oleh A untuk tahun kedua adalah pokok Rs.100000 / - dan bunga Rs.4000 / - (100000 * 0.04). Jumlah ini perlu didiskaunkan dengan LIBOR dua tahun iaitu 4.5%.

(P + C) * e -r * t = (100000 + 4000) * e-0.045 * 1

= 99423.74

Oleh itu, B tetap = 99423.74

Nilai Pertukaran = Rs.100000 - Rs.99423.74

= Rs.576.26

Senario -2 (jika pihak A membayar apungan)

Berdasarkan formula di atas, nilai pertukaran = B tetap - B apungan,

Pengiraan:

B float = Di sini juga PV pembayaran kadar terapung akan menjadi prinsipal notional yaitu Rs.100000 / - kerana kami menilai pertukaran pada tarikh penyelesaian.

Oleh itu, B apungan = Rs.100000 / -.

B tetap = Jumlah pembayaran tetap yang harus dibuat oleh B untuk tahun kedua adalah pokok Rs.100000 / - dan bunga Rs.4000 / - (100000 * 0.04). Kami akan menolak jumlah ini dengan LIBOR dua tahun iaitu 4.5%.

(P + C) * e -r * t = (100000 + 4000) * e-0.045 * 1

= 99423.74

Oleh itu, B tetap = 99423.74

Nilai Pertukaran = Rs.99423.74 - Rs.100000

= - Rs.576.26

Dalam senario yang dijelaskan di atas, kami telah melihat penilaian Swap pada tarikh penyelesaian. Tetapi bagaimana jika, kontrak tidak ditamatkan pada tarikh penyelesaian?

Penilaian Pertukaran - Sebelum tarikh penyelesaian

Mari lihat bagaimana penilaian dilakukan sekiranya kontrak tidak ditamatkan pada tarikh penyelesaian.

Penilaian untuk pembayaran kaki tetap akan tetap sama seperti yang dijelaskan di atas. Tetapi penilaian untuk kaki terapung sedikit berubah. Di sini, kerana kita tidak berdiri pada tanggal penyelesaian, potongan harga untuk pembayaran dengan kadar terapung adalah Prinsipal Notional + pembayaran dengan kadar terapung untuk jangka waktu yang tersisa .

Mari lihat contohnya.

Andaikan A & B menandatangani Perjanjian Pertukaran selama dua tahun di mana A membayar tetap (di sini A adalah pendek dengan bon pembayaran kupon tetap) pada kadar 4% dan menerima LIBOR dari B. Setelah satu setengah tahun kedua-dua pihak ingin menamatkan perjanjian dengan segera.

Prinsipal notional adalah Rs.1,00,000 / - dan LIBOR dua tahun adalah 4.5%.

Nilai Pertukaran = B apungan - B tetap, Di mana,

B float = PV dari semua pembayaran kadar apungan yang tinggal dan,

B tetap = PV dari baki pembayaran tetap.

B float = kerana penilaian berlaku enam bulan sebelum penyelesaian, PV pembayaran kadar terapung akan menjadi prinsipal notional iaitu Rs.100000 / - ditambah pembayaran kupon kadar terapung yang akan dijelaskan dalam enam bulan akan datang. Perkara yang sama dapat diketahui dengan menggunakan kurva LIBOR selama dua tahun.

(P + C) * e -r * t = (100000 + 4500) * e-0,045 * 0,5

= 102175.00

Oleh itu, B apungan = Rs.102175.00

B tetap = Jumlah pembayaran tetap yang akan dibuat oleh A untuk tahun kedua adalah pokok Rs.100000 / - dan bunga Rs.4000 / - (100000 * 0.04). Jumlah ini perlu didiskaunkan dengan LIBOR dua tahun iaitu 4.5% selama enam bulan kerana tinggal enam bulan untuk tamat kontrak.

(P + C) * e -r * t = (100000 + 4000) * e-0,045 * 0,5

= 101686.12

Oleh itu, B tetap = 101686.12

Nilai Pertukaran = Rs.102175 - Rs.101686.12

= Rs.488.88

Apakah Pertukaran Mata Wang dalam Kewangan?

Seperti pertukaran kadar faedah (seperti yang dijelaskan di atas), pertukaran mata wang (juga dikenali sebagai pertukaran mata wang silang) adalah kontrak derivatif untuk menukar aliran tunai tertentu pada waktu yang telah ditentukan. Perbezaan asas di sini adalah, di bawah pertukaran mata wang, prinsipal ditukar (tidak wajib) pada awal dan juga pada saat matang kontrak dan aliran tunai berada dalam mata wang yang berbeza, oleh itu, menghasilkan pendedahan kredit yang lebih besar.

Perbezaan lain antara jenis pertukaran ini adalah, dalam pertukaran Kadar Faedah, aliran tunai dijelaskan pada saat penyelesaian sedangkan, dalam pertukaran mata wang, perkara yang sama tidak dijelaskan tetapi ditukar secara sebenarnya antara pihak.

Mekanik pertukaran mata wang

Katakan dua syarikat EDU Inc. (berpusat di AS) dan CBA Inc. (berpusat di India) melakukan pertukaran mata wang, di mana EDU Inc. membayar 5% dalam INR dan menerima 4% dalam USD (dan CBA Inc. membayar 4% dalam USD dan menerima 5% dalam INR) setiap tahun untuk dua tahun akan datang (rujuk Gambar: 3 ). Pada awal kontrak kedua belah pihak bertukar sejumlah prinsipal (EDU Inc. menukar USD 80000 dan CBA Inc. menukar INR 100000). Kadar spot semasa adalah INR 65 / USD.

Di sini, pada setiap tarikh penyelesaian, EDU Inc. akan membayar INR 5000 (100000 * 0,05) kepada CBA Inc. dan masing-masing menerima USD 3200 (80000 * 0,04) dari CBA Inc. Selanjutnya, pada akhir kontrak kedua-dua pihak akan menukar jumlah pokok iaitu EDU Inc. akan membayar INR 100000 dan CBA Inc. akan membayar USD 80000.

Penilaian Pertukaran Mata Wang dalam Kewangan

Pertukaran mata wang dinilai dengan cara yang sama seperti pertukaran kadar faedah, menggunakan DCF (kaedah bon). Oleh itu,

Nilai Pertukaran Mata Wang (panjang pada satu bon) = B panjang pada mata wang - S o * B pendek pada mata wang ,

Nilai Pertukaran Mata Wang (pendek pada satu bon) = B pendek pada mata wang - S o * B panjang pada mata wang, di mana

S 0 = Kadar mata wang

Mari fahami ini melalui angka.

Dengan mempertimbangkan contoh di atas, anggap bahawa kadar faedah di India adalah 6% dan di AS adalah 4%. Anggapkan bahawa kadar faedah tetap berterusan sepanjang perjanjian Swap dalam kedua-dua ekonomi. Kadar pertukaran mata wang adalah INR 65 / USD .

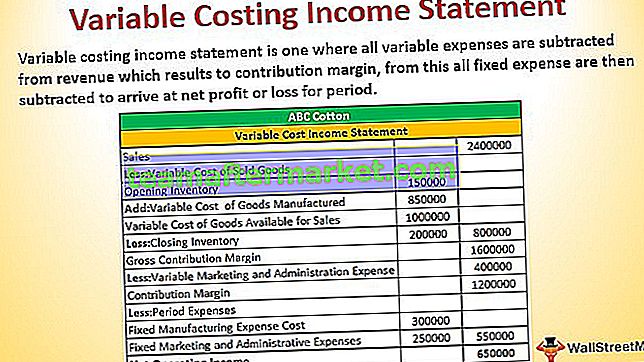

Sebelum meneruskan nilai kontrak pertukaran, lihat aliran tunai di jadual di bawah:

* Faktor diskaun telah tiba melalui formula e -r * t

# PV aliran tunai telah tiba melalui formula Aliran Tunai * Faktor Potongan

Seperti disebutkan di atas, penilaian pertukaran mata wang juga dilakukan melalui aliran tunai terdiskaun. Oleh itu, di sini kita akan mengira jumlah PV aliran Tunai dalam kedua-dua mata wang.

PV Aliran Tunai INR = INR 53820.36

PV Aliran Tunai USD = USD 28182.30

Sejak, EDU Inc. panjang USD dan pendek pada INR, oleh itu,

Nilai Pertukaran = B USD - S 0 * B INR

= 28182.30 - (1/65) * 53820.36

= 28182.30 - 828.01 = 27354.49

Secara ringkas

- Ini adalah kontrak derivatif OTC antara dua pihak yang menukar urutan aliran tunai dengan yang lain pada kadar yang telah ditentukan untuk jangka masa yang ditetapkan.

- Di bawah perjanjian Swap, satu pihak menukar aliran tunai tetap sebagai pertukaran aliran tunai terapung yang ditukar oleh pihak lain.

- Jenis pertukaran kewangan yang paling biasa adalah Kadar faedah dan Pertukaran Mata Wang.

- Swap kadar faedah vanila biasa menukar pembayaran kadar tetap untuk pembayaran kadar terapung dalam jangka masa pertukaran.

- Kontrak pertukaran sama dengan kedudukan serentak dalam dua bon.

- Kelebihan kadar perbandingan menunjukkan bahawa apabila salah satu daripada dua peminjam mempunyai kelebihan perbandingan dalam pasaran kadar tetap atau terapung, mereka lebih baik melunaskan tanggungjawab mereka dengan memasuki pertukaran.

- Nilai pertukaran untuk penerima kadar tetap adalah perbezaan antara nilai sekarang pembayaran baki tetap dan nilai sekarang pembayaran baki kadar tetap yang masih ada dan untuk kadar terapung, penerima adalah perbezaan antara masa kini nilai baki kadar faedah tetap dan nilai sekarang dari baki pembayaran tetap

- Pertukaran mata wang menukar aliran tunai dalam mata wang yang berbeza bersama dengan jumlah pokok pada awal dan pada masa matang, walaupun tidak wajib.